Sonderausgabe (Steuerrecht)

Sonderausgaben im Sinne des deutschen Einkommensteuergesetzes (§ 10, § 10a EStG) sind Aufwendungen, die weder Betriebsausgaben noch Werbungskosten sind und auch nicht wie Betriebsausgaben oder Werbungskosten behandelt werden. Sonderausgaben werden vom Gesamtbetrag der Einkünfte abgezogen, sofern sie den Sonderausgaben-Pauschbetrag überschreiten. Sie mindern dadurch das zu versteuernde Einkommen.

Bei den Sonderausgaben wird unterschieden nach

- Allgemeinen Sonderausgaben

- Aufwendungen für die Altersvorsorge

- Sonstigen Vorsorgeaufwendungen

- Sonstigen Sonderausgaben

Allgemeine Sonderausgaben

Zu den allgemeinen Sonderausgaben gehören:

- Unterhaltsleistungen an den geschiedenen oder dauernd getrennt lebenden Ehegatten oder Lebenspartner auf gemeinsamen Antrag (sog. Realsplitting, § 10 Abs. 1a Nr. 1 EStG) höchstens bis 13.805 Euro

- Renten und dauernde Lasten, die auf besonderen Verpflichtungsgründen beruhen (§ 10 Abs. 1a Nr. 2 EStG)

- Kirchensteuer (§ 10 Abs. 1 Nr. 4 EStG)

- zwei Drittel der Aufwendungen für Kinderbetreuungskosten, jedoch höchstens 4.000 Euro je Kind (§ 10 Abs. 1 Nr. 5 EStG), bis einschließlich 2011 Abzug nur nachrangig gegenüber einem Abzug als Werbungskosten bzw. Betriebsausgaben unter weiteren Voraussetzungen (Berufsausbildung oder Behinderung des Steuerpflichtigen bzw. Kind zwischen drei und sechs Jahren) (§ 9c Abs. 2 EStG).

- Aufwendungen für die erstmalige Berufsausbildung oder ein Erststudium bis zu 6.000 Euro (bis einschließlich 2011 4.000 Euro) im Kalenderjahr (§ 12 Nr. 5 EStG mit § 10 Abs. 1 Nr. 7 EStG); es sei denn, die Ausbildung oder das Studium findet in einem Ausbildungsdienstverhältnis statt, denn dann sind die Aufwendungen als Werbungskosten oder vorweggenommene Werbungskosten unbeschränkt bei der Einkunftsermittlung abzugsfähig. Ein Masterstudium (auch konsekutiv) zählt in diesem Zusammenhang nicht als Erststudium und kann ebenfalls als Werbungskosten abgesetzt werden.

- 30 % des Schulgeldes an einer staatlich anerkannten inländischen Ersatz- oder Ergänzungsschule sind nach Abzug von Beherbergungs-, Betreuungs- und Verpflegungskosten als Sonderausgabe abzugsfähig. Es gilt ein Höchstbetrag von 5.000 Euro. Diese Regelung gilt mit Verabschiedung des Jahressteuergesetzes 2009 seit dem 1. Januar 2009. Sie gilt auch für Schulen im Ausland, wenn sie zu einem anerkannten Abschluss führen. Erstmals sind auch Entgelte an berufsbildende Ergänzungsschulen abziehbar (§ 10 Abs. 1 Nr. 9 EStG).

- Zuwendungen für steuerbegünstigte Zwecke (Spenden und Mitgliedsbeiträge), unter anderem bis 20 % des Gesamtbetrags der Einkünfte oder 4 ‰ der Umsätze, Löhne und Gehälter (§ 10b EStG), siehe Spende: Auswirkung und Höhe des Sonderausgabenabzugs (mit Informationen zur zusätzlichen Steuerermäßigung nach § 34g EStG).

Sonderausgaben-Pauschale

Ohne Nachweis wird für die oben genannten Sonderausgaben ein Pauschbetrag von 36 Euro (bei Zusammenveranlagung 72 Euro) vom Gesamtbetrag der Einkünfte abgezogen (§ 10c EStG).

Vorsorgeaufwendungen

Seit 2005 werden die Vorsorgeaufwendungen in Altersvorsorge- und sonstige Aufwendungen unterteilt. Bis 2019 prüft das Finanzamt bei jedem Steuerpflichtigen, ob die Berechnung nach der alten Rechtslage (bis 2004) oder nach der aktuellen Rechtslage zu einem günstigeren Ergebnis für den Steuerpflichtigen führt. Je nach Ergebnis wird die alte oder die neue Regelung angewandt. In jedem Fall sind die Vorsorgeaufwendungen durch die Vorsorgepauschale nach unten begrenzt.

Nachfolgend ist die Rechtslage ab 2005, mit den Änderungen ab 2010, erläutert. Zwischen der Rechtslage 2010 und der Rechtslage 2005 muss keine Günstigerprüfung durchgeführt werden, da die Neuregelung immer vorteilhafter ist.

Aufwendungen für die Altersvorsorge

| Jahr | Ansetzbarer Anteil |

|---|---|

| 2005 | 60 % |

| 2006 | 62 % |

| 2007 | 64 % |

| 2008 | 66 % |

| 2009 | 68 % |

| 2010 | 70 % |

| 2011 | 72 % |

| 2012 | 74 % |

| 2013 | 76 % |

| 2014 | 78 % |

| 2015 | 80 % |

| 2016 | 82 % |

| 2017 | 84 % |

| 2018 | 86 % |

| 2019 | 88 % |

| 2020 | 90 % |

| 2021 | 92 % |

| 2022 | 94 % |

| 2023[1] | 100 % |

Dazu gehören Beiträge

- zur gesetzlichen Rentenversicherung, zu berufsständischen Versorgungssystemen sowie gleichgestellte Aufwendungen (Basisversorgung)

- zu (bestimmten) privaten Rentenversicherungen

- zum Aufbau einer Riester-Rente

- zum Aufbau einer freiwilligen kapitalgedeckten Altersversorgung (vornehmlich) der Selbständigen (Rürup-Rente) (Basisversorgung)

- zum Aufbau von Anwartschaften einer betrieblichen Altersversorgung (Eichel-Rente)

Die Beiträge sind maximal bis zur Höhe des Höchstbeitrags zur knappschaftliche Rentenversicherung als Sonderausgaben berücksichtigungsfähig (§ 10 Abs. 3 EStG). Dieser Höchstbetrag liegt im Jahr 2022 bei 25.639 Euro für Einzelveranlagung und verdoppelt sich bei Zusammenveranlagung im Ehegattensplitting.[2]

2005 betrug der ansetzbare Betrag 60 % der Aufwendungen beziehungsweise des Höchstbetrags. Er steigt seither in jedem Jahr um 2 Prozentpunkte an (siehe Tabelle rechts) und wird 2023 den vollen Beitrag erreichen. Nach Abzug des Arbeitgeberanteils zur Rentenversicherung ergeben sich die abzugsfähigen Vorsorgeaufwendungen. Im Gegenzug sind die Renten in der Auszahlungsphase ab 2040 vollständig und bis zu diesem Zeitpunkt (ansteigend) anteilig zu versteuern.

Beispiel

Ein lediger Arbeitnehmer zahlt 4.000 Euro in die gesetzliche Rentenversicherung. Der Arbeitgeber bezahlt ebenfalls 4.000 Euro. Außerdem hat der Arbeitnehmer 2.000 Euro Beiträge zum Erwerb einer Rürup-Rente geleistet.

| Arbeitnehmeranteil zur Rentenversicherung | 4.000 Euro | |

| + Arbeitgeberanteil | 4.000 Euro | |

| + Rürup-Rente | 2.000 Euro | |

| Zwischensumme | 10.000 Euro | maximal 25.639 Euro (bezogen auf das Jahr 2022) abzugsfähig[2] |

| hiervon 100 % (2023) | 10.000 Euro | |

| − Arbeitgeber-Anteil (volle Kürzung) | 4.000 Euro | |

| = Abzugsfähige Altersvorsorgeaufwendungen | 6.000 Euro |

Sonstige Vorsorgeaufwendungen (ab 2010)

Sonstige Vorsorgeaufwendungen sind insgesamt bis 1.900 Euro abzugsfähig. Dieser Betrag erhöht sich auf 2.800 Euro, wenn die Beiträge zur Kranken- und Pflegeversicherung im ganzen Kalenderjahr vollständig ohne steuerfreie Zuschüsse getragen wurden (zum Beispiel bei Selbständigen oder GmbH-Geschäftsführern). Mindestens sind aber die Basisbeiträge zur Kranken- und Pflegeversicherung abzugsfähig. Bei gesetzlich Versicherten werden pauschal 4 % für das Krankengeld abgezogen. Zusatzbeiträge sind voll abzugsfähig. Privatversicherte erhalten von ihrem Versicherer eine Bescheinigung über den in der Krankenversicherungsprämie enthaltenen Anteil für die Grundversorgung.

Zu den sonstigen Vorsorgeaufwendungen gehören (§ 10 Abs. 1 Nr. 3a EStG i. V. m. § 10 Abs. 4 EStG) Beiträge zur

- Arbeitslosenversicherung

- Erwerbs- und Berufsunfähigkeitsversicherung,

- Krankenversicherung (voller Betrag – nicht nur Basisversorgung!)

- Pflegeversicherung

- Unfallversicherung

- Haftpflichtversicherung, auch der Haftpflichtanteil der Kfz-Versicherung

- Risikoversicherung, die nur für den Todesfall eine Leistung vorsieht (§ 10 Abs. 1 Nr. 3a EStG).

- Lebensversicherung unter den folgenden Bedingungen:

- abgeschlossen bis 31. Dezember 2004 (zu 88 %)

- als Rentenversicherung gegen laufende Beitragsleistung ohne Kapitalwahlrecht

- Lebensversicherung mit Kapitalwahlrecht, wenn dieses nicht vor Ablauf von 12 Jahren seit Vertragsschluss ausgeübt werden kann (zu 88 %)

Beispiel

Ein lediger Arbeitnehmer ist gesetzlich krankenversichert, der Arbeitnehmeranteil belief sich auf 2.000 Euro, für die Pflegeversicherung 310 Euro. Für eine Haftpflichtversicherung zahlte er 200 Euro, für eine Unfallversicherung 500 Euro.

| Sonstige Vorsorgeaufwendungen gesamt | 3.010 Euro |

| Maximal | 1.900 Euro |

| mindestens Basis-Versicherung: | |

| Pflegeversicherung | 310 Euro |

| Krankenversicherung abzüglich 4 % | 1.920 Euro |

| gesamt | 2.230 Euro |

Es werden 2.230 Euro sonstige Vorsorgeaufwendungen berücksichtigt. Die Beiträge für Haftpflicht- und Unfallversicherung haben hier keine Auswirkung.

Regelungen bis 2009

Ohne Nachweis wurde bei Arbeitnehmern für die oben genannten Vorsorgeaufwendungen eine bruttolohnabhängige Vorsorgepauschale vom Gesamtbetrag der Einkünfte abgezogen (§ 10c EStG). Ab 2010 wird diese Pauschale nur noch beim Lohnsteuerabzug, aber nicht mehr in der Einkommensteuerberechnung berücksichtigt. Mit dem Gesetz zur verbesserten steuerlichen Berücksichtigung von Vorsorgeaufwendungen wurde ab 2010 eine Entscheidung des Bundesverfassungsgerichts vom 13. Februar 2008 umgesetzt. Bis 2009 waren die sonstigen Vorsorgeaufwendungen bis maximal 1.500 Euro (2.400 Euro ohne steuerfreie Zuschüsse) abzugsfähig. 2010 wurden diese Beträge leicht erhöht, die Krankenversicherung wurde voll absetzbar.

Sonstige Sonderausgaben

Wie Sonderausgaben abzugsfähig sind Aufwendungen für die Wiederherstellung oder Sanierung von zu eigenen Wohnzwecken genutzten Baudenkmalen und Gebäuden in einem Sanierungsgebiet (§ 10f EStG) sowie an schutzwürdigen Kulturgütern (§ 10g EStG). Von den Aufwendungen werden jährlich 9 % über einen Zeitraum von 10 Jahren wie Sonderausgaben abgezogen.

Siehe auch

Weblinks

Einzelnachweise

- ↑ Bundesregierung: Rentenbeiträge voll von der Steuer absetzbar

- ↑ a b Knappschaftliche Rentenversicherung: Beitragssatz 24,7 % und Beitragsbemessungsgrenze 103.800 Euro im Jahr 2022

Auf dieser Seite verwendete Medien

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 3.0

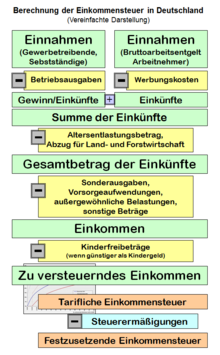

Das Einkommensteuerrecht in Deutschland unterscheidet zwischen Einnahmen, Einkünften, Einkommen und zu versteuerndem Einkommen.