Durchschnittssteuersatz (Einkommensteuer)

Der Durchschnittssteuersatz gibt in der Finanzwissenschaft und in der Steuerlehre an, mit wie viel Prozent das jeweilige Einkommen insgesamt durch Einkommensteuer belastet wird.

Allgemeines

Grundsätzlich ist ein Steuersatz das Verhältnis des Steuerbetrags (Steuerschuld) zur Steuerbemessungsgrundlage :[1]

- .

Der Durchschnittssteuersatz ist das Verhältnis zwischen Steuerbetrag und dem zu versteuernden Einkommens :[2]

- .

Vom Durchschnittssteuersatz wird dann gesprochen, wenn ein Steuertarif bei steigender Steuerbemessungsgrundlage einen wachsenden Steueranteil vorsieht.[3] Das ist vor allem bei der Einkommensteuer der Fall.

Hiervon unterscheidet sich die effektive steuerliche Belastung. Sie kann als Verhältnis des Steuerbetrages zum Bruttoeinkommen definiert werden.[4]

Arten

Der Durchschnittssteuersatz kann degressiv, linear oder progressiv steigen, was zu verzögerter, linearer oder beschleunigter Progression führt.[5]

Bei der Doppelbesteuerung wird durch die relative Freistellungsmethode ein fiktiver Durchschnittssteuersatz für den Fall ermittelt, dass das Gesamteinkommen – einschließlich der eigentlich freigestellten ausländischen Einkommensteile – besteuert werden würde: Dieser Durchschnittssteuersatz ergibt sich wie folgt:[6]

- .

Dabei ist die Steuer auf das Gesamteinkommen und das Gesamteinkommen.

Kennzahlen

Zur Festlegung der Steuerlast werden in Steuergesetzen üblicherweise alternativ drei Steuermaße herangezogen:[7]

- Steuerbetrag ,

- Durchschnittssteuersatz oder

- Grenzsteuersatz .

- Durchschnittssteuersatz und Grenzsteuersatz unterscheiden sich mathematisch durch die mit symbolisierte Veränderung. Eine Änderung der Steuerbemessungsgrundlage hat eine Änderung des Steuerbetrags zur Folge.

Weitere grundlegende Kennzahlen sind die Steuerbetragselastizität und die Steuerbetragsfunktion. Erst die Kenntnis der Steuerbetragsfunktion gestattet es, für alternative Größen der Steuerbemessungsgrundlage den Durchschnittssteuersatz und den Grenzsteuersatz zu ermitteln.[8] Die Steuerbetragselastizität ist der Quotient aus Grenzsteuersatz und Durchschnittssteuersatz, wobei eine Elastizität von eine Steuerprogression anzeigt.[9]

Durchschnitts- und Grenzsteuersatz verhalten sich zueinander wie folgt:[10]

| Steuertarif | Verlauf Durchschnittssteuersatz und Grenzsteuersatz | Formel |

|---|---|---|

| progressiver Tarif | Durchschnittssteuersatz und Grenzsteuersatz nehmen mit steigender Steuerbemessungsgrundlage zu | Grenzsteuersatz > Durchschnittssteuersatz |

| proportionaler Tarif | Durchschnittssteuersatz und Grenzsteuersatz sind konstant | Grenzsteuersatz = Durchschnittssteuersatz |

| degressiver Tarif | Durchschnittssteuersatz und Grenzsteuersatz nehmen mit steigender Steuerbemessungsgrundlage ab | Grenzsteuersatz < Durchschnittssteuersatz |

Die deutsche Umsatzsteuer von 19 % ist beispielsweise ein proportionaler Steuertarif, denn es ist gleichgültig, ob jemand ein Kraftfahrzeug oder mehrere kauft: er zahlt unverändert 19 % Umsatzsteuer. Deshalb ist der Grenzsteuersatz konstant. Ein Einkommensmillionär dagegen zahlt bei der Einkommensteuer den Spitzensteuersatz, so dass alle über dem Spitzensteuersatz liegenden Einkommen einen Grenzsteuersatz von „Null“ aufweisen. Liegt umgekehrt das Einkommen unter dem Grundfreibetrag, ist der Grenzsteuersatz ebenfalls „Null“.[11]

Deutschland

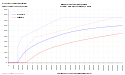

Der Verlauf des Durchschnittssteuersatzes in Abhängigkeit vom zu versteuernden Einkommen ergibt sich aus nebenstehender Tarifgrafik für das Jahr 2018 (durchgezogene Linien).

- Beispiel mit dem Tarif 2021 in Deutschland

Bei einem zu versteuernden Einkommen von 48.000 € und einem Steuerbetrag von 11.107 € (ohne Solidaritätszuschlag) entspricht die Einkommensteuer 23,1 % des zu versteuernden Einkommens. Das ist der Durchschnittssteuersatz bei Einzelveranlagung. Bei einem zusammen veranlagten Paar mit dem gleichen gemeinsamen Einkommen beträgt der Durchschnittssteuersatz lediglich 13,7 %.

Abgrenzungen

Abzugrenzen ist der Durchschnittssteuersatz vom Eingangssteuersatz und vom Spitzensteuersatz. Der Eingangssteuersatz ist der Anteil, den jemand vom ersten zu versteuernden Euro oberhalb der Nullzone als Einkommensteuer abführen muss. Der Durchschnittssteuersatz nähert sich mit steigendem Einkommen dem Spitzensteuersatz (asymptotisch) immer mehr an.

Siehe auch

Einzelnachweise

- ↑ Claudia Wiepcke/Hermann May, Lexikon der ökonomischen Bildung, 2012, S. 590

- ↑ Heike Schule/Heiner Brockmann/Thorsten Hadeler/Ute Arentzen, Gabler Volkswirtschafts-Lexikon, 1996, S. 238

- ↑ Heike Schule/Heiner Brockmann/Thorsten Hadeler/Ute Arentzen, Gabler Volkswirtschafts-Lexikon, 1996, S. 1022

- ↑ DIW: "Effektive Einkommensteuerbelastung: Splittingverfahren in Deutschland begünstigt Ehepaare im Vergleich zu Großbritannien" im DIW Wochenbericht Nr. 17.2012, Seite 8, Kasten 2 (PDF; 267 kB)

- ↑ Heike Schule/Heiner Brockmann/Thorsten Hadeler/Ute Arentzen, Gabler Volkswirtschafts-Lexikon, 1996, S. 1022

- ↑ Klaus Henselmann/Lutz Schmidt, Gabler Kompakt-Lexikon Internationales Steuerrecht, 2003, S. 70

- ↑ Anton Zottmann/Willi Albers, Handwörterbuch der Wirtschaftswissenschaft, Band 7, 1977, S. 414

- ↑ Norbert Andel, Finanzwissenschaft, 1998, S. 303

- ↑ Paul Kirchhof, Karlsruher Entwurf zur Reform des Einkommensteuergesetzes, 2001, S. 48

- ↑ Reinhold Hölscher, Investition, Finanzierung und Steuern, 2010, S. 452 f.

- ↑ Norbert Leuz, Die mündliche Bilanzbuchhalterprüfung, 2013, S. 265

Auf dieser Seite verwendete Medien

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 3.0

Verlauf des Durchschnittsteuersatzes beim linear progressiven Tarif.

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 4.0

Durchschnittsteuersatz in Prozent des zu versteuernden Einkommens sowie Grenzsteuersatz von Alleinstehenden und Verheirateten bei der Einkommensteuer in Deutschland für den Veranlagungszeitraum 2018