Dow Jones Industrial Average

| Dow Jones Industrial Average | |

|---|---|

| Stammdaten | |

| Staat | Vereinigte Staaten |

| Börse | New York Stock Exchange, NASDAQ |

| ISIN | US2605661048 |

| WKN | 969420 |

| Symbol | DJIA |

| RIC | .DJI |

| Bloomberg-Code | INDU <INDEX> |

| Kategorie | Aktienindex |

| Typ | Kursindex |

| Mutterkonzern | Dow Jones & Company |

Der Dow Jones Industrial Average (DJIA) – in Europa auch kurz Dow-Jones-Index genannt – ist einer von mehreren Aktienindizes, die von den Gründern des Wall Street Journals und des Unternehmens Dow Jones, Charles Dow (1851–1902) und Edward Jones (1856–1920), im Jahre 1884 geschaffen wurden.

Charles Dow stellte den Index zusammen, um die Entwicklung des US-amerikanischen Aktienmarktes zu messen. Der Dow-Jones-Index an der New York Stock Exchange (NYSE) ist nach dem Dow Jones Transportation Average der älteste noch bestehende Aktienindex der USA[1] und setzt sich heute aus 30 der größten US-Unternehmen zusammen.

Es gibt auch den sogenannten Dow Jones Industrial Average Total Return Index (DJITR). Bei diesem handelt es sich um einen Performanceindex.

Versionen

Der Dow Jones Industrial Average (DJIA) wird in verschiedenen Versionen berechnet, wobei in den Medien nahezu ausschließlich der Kursindex berücksichtigt wird. Der klassische Dow-Jones-Index enthält folglich keine Dividendenzahlungen und Bezugsrechtserlöse.

Es gibt jedoch auch den sogenannten Dow Jones Industrial Average Total Return Index (DJITR). In die Berechnung des Index fließen neben den Kursen auch die Dividendenzahlungen ein. Er wird deshalb als Performanceindex bezeichnet, also als Aktienindex, der neben der Wertsteigerung der Aktien auch die Kapitalvermehrung durch Dividenden nachzeichnet (Dividenden werden reinvestiert). Der DJITR startete am 30. September 1987 mit einem Basiswert von 2.639,20 Punkten.

Ein weiterer Index ist der Dow Jones Industrial Average Net Total Return Index. Dieser weist den Kurs zuzüglich Nettobardividende aus. Die Nettobardividende entspricht der Dividende abzüglich 30 Prozent Quellensteuer.[2]

Berechnung

Der Dow Jones Industrial Average ist ein Kursindex und umfasst 30 US-amerikanische Unternehmen an der New York Stock Exchange (NYSE). Er ist ein rein preisgewichteter Index, dessen Stand ausschließlich aus den Aktienkursen ermittelt wird. Er wird ohne Dividenden, Bezugsrechte und Sonderzahlungen berechnet, Marktkapitalisierung oder Anzahl der Aktien im Streubesitz werden nicht berücksichtigt. Aktien mit einem hohen Kurs wirken stärker auf den Index als Aktien mit einem niedrigen Kurs.

Der Dow-Jones-Index wird nach folgender Formel berechnet:

mit

- – Kurse der Einzelwerte

- – Dow-Divisor

Die Aufnahme von Unternehmen in den Index und Indexausschlüsse folgen keinen festen Regeln, sondern unterliegen dem Ermessen des Herausgebers S&P Dow Jones Indices. Die Berechnung wird während der NYSE-Handelszeit von 9:30 bis 16:00 Ortszeit (15:30 bis 22:00 MEZ) jede Sekunde aktualisiert.

1896, zum Start des Index, stellte dieser das arithmetische Mittel der Kurse der damals noch 12 darin enthaltenen Aktien dar, das durch Aufsummierung der einzelnen Aktienkurse und der anschließenden Division durch 12 berechnet wurde. Das Prinzip ist heute noch das gleiche, nur ist der Divisor ein deutlich anderer. Änderungen der Aktienkurse, die zwangsläufig aufgrund von Veränderungen in der Index-Zusammensetzung, wie Auswechselungen von Index-Teilnehmern oder durch Kapitalmaßnahmen der Unternehmen, wie Aktiensplits, -zusammenlegungen, Übernahmen oder Ausgliederungen, erfolgen, dürfen alleine nicht zu einer Veränderung des Indexwertes führen. Daher wird Dow-Divisor im Gegenzug jedes Mal so angepasst, dass der Index unmittelbar durch diese Maßnahmen idealerweise keine Veränderung erfahren würde. Der aktuelle Divisor wird unter anderem von Barron’s, einem Magazin des Wall Street Journals, veröffentlicht.[3]

Die Formel für die Berechnung eines neuen Divisors auf Grund von Maßnahmen an den Index- oder Aktienstrukturen ist:

mit

- – Divisor, der nach Umsetzung der Maßnahmen gilt

- – Divisor vor den Maßnahmen

- – Schlusskurse der Komponenten für den Handelstag vor Umsetzung der Maßnahmen

- – Schlusskurse der Komponenten für den gleichen Handelstag, allerdings mit umgesetzten Maßnahmen

- – Divisor vor den Maßnahmen

Da die zurückliegenden Maßnahmen innerhalb der Index-Zusammensetzung in den weitaus meisten Fällen zu einer Reduzierung der Summen aller beteiligten Aktienkurse führte, reduzierte sich auch der Wert des Divisors insgesamt immer weiter. Ab 1. Oktober 1928 wurde die Summe der Aktienkurse der 30 teilnehmenden Unternehmen zunächst durch den Wert 16,67 geteilt. Am 27. Mai 1986 fiel der Divisor mit 0,956 erstmals unter den Wert 1. Seit 4. November 2021 liegt sein Wert bei 0,15172752595384. Eine Kursbewegung bei den Index-Aktien um insgesamt 1 US-Dollar führt mit dem aktuellen Divisor stets zu einer Indexbewegung um 6,5908 Punkte (1 ÷ 0,15172752595384). Die letzte Anpassung erfolgte, da IBM neue Aktien des abgespaltenen Unternehmens Kyndryl an seine Aktionäre ausgab, womit der Wert der IBM-Aktie eine theoretische Reduzierung um 4,5 % erfuhr. Die Anpassung davor erfolgte im gleichen Jahr mit der Ausgliederung der eigenständigen Unternehmenseinheit Organon aus Merck & Co., in der an die Aktionäre für jeweils 10 gehaltene Merck-Aktien eine neue Organon-Aktie ausgegeben wurde. Davor, am 31. August 2020, wurde eine Divisor-Anpassung mit einem 1:4 Aktiensplit der Apple-Aktie und der damit entsprechenden Wertsenkung der neuen Aktie notwendig. Gleichzeitig wurden drei neue Mitglieder, Amgen, Salesforce und Honeywell International, in den Index aufgenommen und dafür ExxonMobil, Pfizer sowie Raytheon Technologies entfernt. Insgesamt führten alle Maßnahmen zu einer Erhöhung des Divisors um 4,24 %.

Aussagekraft

Die tatsächliche Aussagekraft des Dow-Jones-Indexes wird – trotz seiner Bekanntheit – oft kritisiert. Die Eröffnungspreise der zugrunde liegenden Aktien (Konstituenten) eines Tages sind nicht alle für den ersten Indexwert verfügbar, da deren Handel zu verschiedenen Zeiten beginnt. Daher muss für den Indexeröffnungswert teilweise der Schlusskurs des Vortages herangezogen werden, was aussagekräftige Sprünge erschwert. Zusätzlich ist der Index preisgewichtet, was zu einer Überbetonung von Aktien mit einem zahlenmäßig hohen Wert führt.

Zuletzt handelt es sich um einen Kursindex, in den die gezahlten Dividenden, die von den Kursen abgeschlagen werden (Dividendenabschlag), nicht einfließen wie bei Performanceindizes (beispielsweise dem DAX). Dadurch ist der Dow Jones nicht für eine langfristige Bewertung der Performance, im Gegensatz zum DAX aber für eine langfristige Betrachtung der Kursentwicklung der beinhalteten Aktien geeignet. Trotz dieser Kritik ist der Dow-Jones-Index der wichtigste Aktienindex. Er beeinflusst ungeachtet der Berechnung weltweit die Börsen.

Ein weiterer Unterschied zum DAX ist, dass sich die Zusammensetzung des Dow Jones nicht hauptsächlich nach quantitativen Kriterien wie dem Börsenwert richtet. So ist etwa das wertvollste Unternehmen der USA, Apple mit einem Wert von 416 Milliarden US-Dollar im ersten Quartal 2013,[4] erst seit März 2015 im Index gelistet. Viele, zumeist junge Unternehmen aus dem Bereich Informationstechnik wie zum Beispiel Google Inc. mit einer Marktkapitalisierung von 212 Milliarden US-Dollar fehlen weiterhin. Dagegen stehen einige Unternehmen, deren Börsenwert weit unterhalb der 30 größten in den Vereinigten Staaten liegt, im Dow Jones. Vielmehr orientiert sich die Zusammensetzung auch an der Historie, sodass mehrheitlich relativ alte, traditionsreiche Unternehmen, die sich über Jahrzehnte am Markt behaupten konnten, Teil des Index sind. Da deren Kurse geringeren Schwankungen unterliegen, liegt die Volatilität des Dow Jones auch insgesamt deutlich unter der anderer Indizes wie etwa des DAX oder des EuroStoxx 50.

Geschichte

19. Jahrhundert

Um einen Richtwert für die Beurteilung der Aktienkursschwankungen zu erhalten, entwickelte Charles Dow den US-amerikanischen Aktienindex „Dow Jones Railroad Average“, den Vorgänger des heutigen Dow-Jones-Index. Er wurde erstmals am 3. Juli 1884 im „Customers’ Afternoon Letter“ veröffentlicht und bestand zunächst aus elf Werten, darunter neun Eisenbahngesellschaften, eine Dampfschifffahrtsgesellschaft und eine Geldtransfergesellschaft.[5]

| Name | Branche |

|---|---|

| Chicago, Milwaukee and St. Paul Railway | Eisenbahngesellschaft |

| Chicago and North Western Railway | Eisenbahngesellschaft |

| Delaware, Lackawanna and Western Railroad | Eisenbahngesellschaft |

| Lake Shore and Michigan Southern Railway | Eisenbahngesellschaft |

| Louisville and Nashville Railroad | Eisenbahngesellschaft |

| Missouri Pacific Railway | Eisenbahngesellschaft |

| New York Central Railroad | Eisenbahngesellschaft |

| Northern Pacific Railroad | Eisenbahngesellschaft |

| Pacific Mail Steamship Company | Dampfschifffahrtsgesellschaft |

| Union Pacific Railway | Eisenbahngesellschaft |

| Western Union | Geldtransfergesellschaft |

Eisenbahngesellschaften gehörten zur damaligen Zeit zu den größten Unternehmen in den USA. Industrieunternehmen wurden als eher spekulativ angesehen. Am 16. Februar 1885 erweiterte Charles Dow den Index auf 14 Unternehmen. Elf Monate später, am 2. Januar 1886, erfolgte eine Verkleinerung auf zwölf Werte. Am 9. April 1894 wurde die Zusammensetzung des Dow Jones Average erneut geändert. Die Anzahl der Unternehmen blieb bei zwölf.

Ende des 19. Jahrhunderts prosperierte die US-amerikanische Wirtschaft, und es entstanden durch zahlreiche Übernahmen große Industrieunternehmen. Der Informationsbedarf über diese Gesellschaften wuchs ständig. Daher kreierte Charles Dow für diesen Bereich den Dow Jones Industrial Average, auch als Dow-Jones-Index bezeichnet. Er wurde erstmals am 26. Mai 1896 im Wall Street Journal publiziert und bestand aus zwölf Aktienwerten. Von diesen zwölf Werten befand sich zuletzt, bis 25. Juni 2018, nur General Electric noch im Index.[5]

| Name | Anmerkung |

|---|---|

| American Cotton Oil Company | Vorgänger von Bestfoods, heute Teil von Unilever |

| American Sugar Company | heute Amstar Holdings |

| American Tobacco Company | bestand bis 1911 |

| Chicago Gas Company | später Peoples Energy Corporation |

| Distilling & Cattle Feeding Company | heute Millennium Chemicals |

| General Electric | bis 25. Juni 2018 im Index |

| Laclede Gas Light Company | heißt heute The Laclede Group |

| National Lead Company | heißt heute NL Industries |

| North American Company | bestand bis 1946 |

| Tennessee Coal, Iron and Railroad Company | wurde 1907 von U.S. Steel gekauft |

| U.S. Leather Company | 1952 aufgelöst |

| U.S. Rubber Company | wurde 1990 von Michelin aufgekauft |

Charles Dow addierte die Kurse der zwölf Aktien und dividierte die erhaltene Summe anschließend durch zwölf, bildete also das arithmetische Mittel. Die Erstnotiz des Dow-Jones-Index lag bei 40,94 Punkten. Sein Allzeittief markierte der Index nur zweieinhalb Monate später, als er am 8. August 1896 auf 28,48 Punkte fiel.[6] Im Herbst 1896 wurde der ursprüngliche Dow Jones Average um die Industrieunternehmen bereinigt und in „Dow Jones Railroad Average“ (DJRA, seit 1970 Dow Jones Transportation Average) umbenannt. Der DJRA startete am 8. September 1896 bei 48,55 Punkten. Eine Rückrechnung des Dow-Jones-Index erfolgte später auf Basis des Dow Jones Average bis 1885 (tägliche Kurse)[7] und auf Grundlage diverser Aktienindizes bis 1789 (monatliche Kurse).[8]

20. Jahrhundert

1907 erlebte die Wall Street eine schwere Bankenkrise. Am 14. März 1907 verlor der Dow-Jones-Index 8,29 Prozent, als die Aktien der Eisenbahngesellschaft Union Pacific Railroad, die zum großen Teil als Sicherheit für Finanzierungswechsel verwendet wurden, um 50 Punkte sanken. Am 21. Oktober 1907 verweigerte die National Bank of Commerce die Einlösung von Wechseln der Knickerbocker Trust Company, der damals drittgrößten Bank New Yorks. Einen Tag später löste ein Massenansturm auf die Knickerbocker Trust Company eine allgemeine Panik an der Wall Street aus. Die Banken forderten ihre Kredite zurück, die Aktienkurse an der Börse brachen ein. Ende 1907 notierte der Dow-Jones-Index um 37,73 Prozent niedriger als zum Jahresanfang.

Wegen des Ersten Weltkrieges war die Börse 1914 viereinhalb Monate geschlossen. Als die New York Stock Exchange am 12. Dezember 1914 wieder öffnete, schloss der Dow-Jones-Index bei 74,56 Punkten und damit um 4,4 Prozent über dem Schlussstand von 71,42 Punkten am 30. Juli des Jahres. In einigen Publikationen wird der 12. Dezember 1914 mit 24,39 Prozent als der Tag mit dem größten prozentualen Rückgang der Geschichte bezeichnet. In Wirklichkeit handelte es sich um eine Änderung in der Zusammensetzung des Index und nicht um einen tatsächlichen Rückgang. Am 4. Oktober 1916 veröffentlichte das Wall Street Journal erstmals einen Dow-Jones-Index mit 20 Aktien. Dieser wurde bis 12. Dezember 1914 auf einen Schlussstand von 54,62 Punkten zurückgerechnet und lag an diesem Tag um 26,7 Prozent unter dem Schlussstand für den Index mit zwölf Aktienwerten.[7][9]

Am 1. Oktober 1928 wurde die Anzahl der Aktienwerte auf 30 erhöht, und die Berechnung erfolgte fortan über einen bestimmten Divisor, der auch Aktiensplits berücksichtigt. Die Indexhöhe befand sich im Einklang mit dem vorherigen Index, der aus 20 Aktienwerten bestand. Eine Anpassung war somit nicht notwendig.

Den folgenreichsten Börsenkrach erlebte die Welt am 24. Oktober 1929. Dieser Tag ist als „Black Thursday“ („Schwarzer Donnerstag“) bekannt. In Europa kennt man den Tag wegen der Zeitverschiebung als „Schwarzen Freitag“, da es hier bereits nach Mitternacht war. Dieser Börsenkrach gilt als Auslöser der Weltwirtschaftskrise. Der eigentliche Kurssturz zog sich über Tage hin, und der folgende Bärenmarkt erreichte erst am 8. Juli 1932 seinen tiefsten Punkt. An diesem Tag lag der Dow-Jones-Index mit 41,22 Punkten um 89,19 Prozent unter seinem Höchststand vom 3. September 1929 mit 381,17 Punkten. Erst 25 Jahre später, am 23. November 1954, schloss der Index mit 382,74 Punkten wieder über dem Rekordstand von 1929.[6]

Den größten Anstieg an einem Tag erzielte der Index am 15. März 1933 mit 15,34 Prozent. Es war der erste Handelstag an der New York Stock Exchange seit 3. März 1933. Grund für die Handelsunterbrechung waren mehrere Bankfeiertage (National Banking Holidays), die wegen der Amtseinführung von Franklin D. Roosevelt als 32. US-Präsident erlassen wurden.

Am 9. Februar 1966 überwand der Dow-Jones-Index im Handelsverlauf mit 1.001,11 Punkten erstmals die 1.000-Punkte-Marke, beendete den Handelstag aber mit 995,15 Punkten. Am 14. November 1972 schloss er mit 1.003,16 Punkten erstmals über dieser Grenze. Bis 11. Januar 1973 stieg der Dow Jones bis auf einen Schlussstand von 1.051,70 Punkten. Während der Ölkrise von 1973 und der weltweiten Rezession von 1974 sank der Index bis 6. Dezember 1974 um 45,1 Prozent auf 577,60 Punkte.

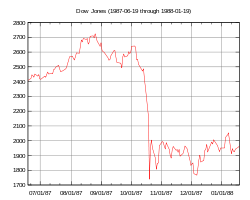

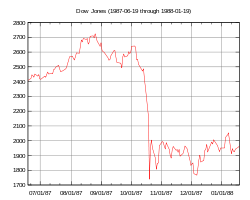

Der bisher größte Sturz an einem Tag war der Schwarze Montag am 19. Oktober 1987, als der Wert des Dow-Jones-Index im Handelsverlauf zeitweise um 25,3 Prozent oder 569,18 Punkte sank. Zum Tagesschluss erholte sich der Index etwas. Er beendete den Handel mit einem Minus von 22,6 Prozent bei 1.738,74 Punkten. Der Börsenkrach breitete sich schnell auf alle wichtigen internationalen Handelsplätze aus. Bis Ende Oktober waren die Börsenkurse in Hongkong um 44,1 Prozent, in Australien um 42,4 Prozent, in Großbritannien um 26,0 Prozent, in Deutschland um 21,8 Prozent und in Japan um 12,5 Prozent gefallen. 15 Monate nach dem „schwarzen Montag“, am 24. Januar 1989, schloss der Dow Jones mit 2.256,43 Punkten wieder über seinem Niveau vor dem Börsenkrach.[10]

Am 19. Oktober 1988 wurde von der US-amerikanischen Börsenaufsicht United States Securities and Exchange Commission (SEC) die Regelung zur Aussetzung des Handels bei einer außergewöhnlichen Volatilität „Rule 80B“ (Trading Halts due to extraordinary Market Volatility) beschlossen. Am 15. April 1998 trat eine geänderte Fassung in Kraft.

In den 1990er-Jahren stieg der Index rasant an. Am 21. November 1995 überwand er 5.000 Punkte und am 29. März 1999 den Wert von 10.000 Punkten. Am 14. Januar 2000 markierte der Dow Jones mit 11.722,98 Punkten einen Stand, der mehr als ein halbes Jahrzehnt der Allzeithöchststand blieb.

21. Jahrhundert

Aufgrund der Terroranschläge in New York war die New York Stock Exchange zwischen dem 11. und 14. September 2001 für vier Handelstage geschlossen, da der gesamte Finanzdistrikt evakuiert wurde. Durch die Anschläge verloren fast alle Unternehmen, Händler und Banken in Manhattan Mitarbeiter oder Geschäftsfreunde. Nach Wiedereröffnung am Montag, den 17. September 2001, brach der Dow-Jones-Index um 7,13 Prozent ein.

Nach dem Platzen der Spekulationsblase im Technologiesektor (Dotcom-Blase) fiel der Aktienindex bis 9. Oktober 2002 auf einen Tiefststand von 7.286,27 Punkten. Das war ein Rückgang gegenüber dem Höchststand vom 14. Januar 2000 um 37,9 Prozent. Der 9. Oktober 2002 beendete die Talfahrt. Ab Herbst 2002 begann der Dow Jones wieder zu steigen. Am 11. Dezember 2003 erzielte er wieder einen Wert von über 10.000 Punkten (10.008,16). Am 19. Juli 2007 schloss der Dow-Jones-Index mit 14.000,41 Punkten zum ersten Mal in der Geschichte über der Marke von 14.000 Punkten. Einen neuen Rekord markierte der Aktienindex am 9. Oktober 2007 mit 14.164,53 Punkten.

Im Verlauf der internationalen Finanzkrise, die im Sommer 2007 in der US-Immobilienkrise ihren Ursprung hatte, begann der Dow Jones wieder zu sinken. Ab Herbst 2008 wirkte sich die Krise zunehmend auf die Realwirtschaft aus. In Folge brachen die Aktienkurse weltweit ein. Am 6. Oktober 2008 schloss der Dow Jones mit 9.955,50 Punkten erstmals seit 26. Oktober 2004 unter der Grenze von 10.000 Punkten. Im Zuge der Krise stieg die Volatilität des Index. Am 13. Oktober 2008 erzielte er mit einem Plus von 11,08 Prozent den größten prozentualen Tagesgewinn seit 21. September 1932. Zwei Tage später, am 15. Oktober 2008, markierte der Index mit einem Minus von 7,87 Prozent den größten prozentualen Tagesverlust seit 26. Oktober 1987. Auf den tiefsten Stand seit 14. April 1997 fiel der Dow Jones am 9. März 2009, als er den Handel mit 6.547,05 Punkten beendete. Seit dem Allzeithoch vom 9. Oktober 2007 entspricht das einem Rückgang um 53,8 Prozent. Das Handelsvolumen aller im Dow-Jones-Index gelisteten Unternehmen erreichte im März 2009 mit 10,56 Milliarden Aktien ein Allzeithoch.[11]

Der 9. März 2009 markiert den Wendepunkt der Talfahrt. Ab dem Frühjahr 2009 war der DJIA wieder auf dem Weg nach oben. Am 14. Oktober 2009 beendete er den Handel mit 10.015,86 Punkten erstmals seit dem 3. Oktober 2008 wieder über der 10.000-Punkte-Marke.

Am 6. Mai 2010 führten Panikverkäufe im Handelsverlauf zu dem, nach Punkten gemessen, massivsten Einbruch des Dow-Jones-Index in seiner Geschichte. Um 14:30 Uhr Ortszeit (20:30 Uhr MESZ) fiel der Index innerhalb von 15 Minuten auf 9.869,62 Punkte, was einem Verlust von 998,50 Zählern oder 9,19 Prozent entsprach. Binnen Minuten erholten sich die Kurse wieder. Der Dow Jones schloss bei 10.520,32 Punkten und damit mit einem Minus von 3,20 Prozent.[12] Am 30. September 2010 kamen die Commodity Futures Trading Commission und die United States Securities and Exchange Commission in einem gemeinsamen Bericht zu dem Ergebnis, dass es beim so genannten Flash Crash zu einer Liquiditätskrise gekommen sei, als ein einzelner Händler im Rahmen von Absicherungsgeschäften 75.000 E-Mini-Kontrakte im Wert von 4,1 Milliarden Dollar computergesteuert nur abhängig vom aktuellen Handelsvolumen verkauft habe.[13]

Am 29. April 2011 stieg der DJIA auf einen Schlussstand von 12.810,54 Punkten. Seit dem 9. März 2009 beträgt der Gewinn 95,7 Prozent. Die Abschwächung der globalen Konjunktur und die Verschärfung der Eurokrise führten zu einem Kurseinbruch des amerikanischen Leitindex. Am 3. Oktober 2011 beendete der Dow Jones den Handel bei 10.655,30 Punkten. Der Verlust seit dem Höchststand am 29. April 2011 beträgt 16,8 Prozent.

Die Ankündigung neuer Anleihekaufprogramme der Europäischen Zentralbank[14][15] und der US-Notenbank[16][17] in grundsätzlich unbegrenztem Umfang führte zu einer Erholung der Kurse am Aktienmarkt. Die monetären Impulse spielten eine größere Rolle bei der Kursbildung, als die weltweite Wirtschaftsabkühlung und die Lage der Unternehmen. Am 14. September 2012 schloss der Index bei 13.593,37 Punkten und damit um 27,6 Prozent höher als am 3. Oktober 2011.[18] Das Handelsvolumen aller im Dow-Jones-Index gelisteten Unternehmen fiel im August 2012 auf 2,27 Milliarden Aktien und damit auf den tiefsten Stand seit März 1997. Der Rückgang des Handelsvolumens seit dessen Allzeithoch im März 2009 lag bei 78,5 Prozent.[11] Die Kurse stiegen, unterbrochen nur von kleineren Rückschlägen, im Laufe der folgenden Jahre weiterhin an. Am 12. Februar 2020 markierte der Dow Jones sein bisheriges Allzeithoch von 29.551,42 Punkten auf Schlusskursbasis.

Nach einer mehrtägigen Seitwärtsbewegung kam es von dort aus, ausgelöst durch die COVID-19-Pandemie und die Angst vor deren wirtschaftlichen Folgen, zu einem der stärksten Einbrüche in der Geschichte des Index, der innerhalb von nur vier Wochen zu einem Rückgang von mehr als 20 Prozent führte.

Aussetzung des Handels

Bei einer außergewöhnlichen Volatilität des Dow-Jones-Index wurde von der US-amerikanischen Börsenaufsicht United States Securities and Exchange Commission (SEC) beschlossen, die New York Stock Exchange (NYSE) nach einem Rückgang des Index von über 350 Punkten für eine halbe Stunde und von mehr als 550 Punkten für eine Stunde zu schließen. Die Regelung zur Aussetzung des Handels „Rule 80B“ (Trading Halts due to extraordinary Market Volatility) trat am 19. Oktober 1988 in Kraft.

Am 27. Oktober 1997 wurde der Handel an der Börse nach einem Rückgang der Kurse um 554,26 Punkte zum ersten Mal in der Geschichte unterbrochen. Am 15. April 1998 trat eine geänderte Fassung der „Rule 80B“ in Kraft.

Nach dieser Regel wurde der Handel für eine Stunde ausgesetzt, falls bis 14:00 Uhr Ortszeit (20:00 Uhr MEZ) der Dow-Jones-Index im Vergleich zum Schlusskurs des vergangenen Tages um mehr als zehn Prozent fällt. Sank der Index zwischen 14:00 Uhr und 14:30 Uhr um zehn Prozent, schloss die Börse für eine halbe Stunde. Fielen die Kurse nach 14:30 Uhr um zehn Prozent, fand keine Unterbrechung statt. Weiter wurde der Handel für zwei Stunden unterbrochen, falls die Verluste bis 13:00 Uhr mehr als 20 Prozent betrugen. Bei einem Rückgang des Dow-Jones-Index zwischen 13:00 Uhr und 14:00 Uhr um 20 Prozent, wurde der Handel für eine Stunde ausgesetzt. Fielen die Kurse nach 14:00 Uhr um 20 Prozent, schloss die Börse den Rest des Tages.

Wenn mehr als 30 Prozent Verluste fielen, wurde die Börse für diesen Tag ganz geschlossen, egal zu welcher Zeit die Verluste erreicht wurden. Der Ablauf an der NASDAQ war mit der „Rule 80B“ an der NYSE Euronext abgestimmt.[19]

Seit 2011 wird für die Handelsaussetzung der breiter gefasste modernere S&P 500 zur Rate gezogen und der Dow Jones hat keinen Einfluss auf die Schließungen der Börsen mehr.[20]

Performance

Der Dow-Jones-Index wurde bis 1885 (tägliche Kurse) und bis 1789 (monatliche Kurse) zurückgerechnet. Die Zeitreihe entstand durch eine Verkettung verschiedener Aktienindizes mit dem Dow Jones.[8][21]

- Unabhängige Finanzmarktanalyse vor Juli 1831

- Cleveland Trust Company Index von Juli 1831 bis Februar 1854

- Clement-Burgess Index von März 1854 bis Juli 1871

- Cowles Index of Industrial Stocks von August 1871 bis Juli 1897 und

- Dow Jones Industrial Average ab August 1897

Im 19. und 20. Jahrhundert erzielte der Dow-Jones-Index eine unterschiedliche Performance. Zwischen dem 1. Januar 1801 und dem 31. Dezember 1900 wuchs der Index um 820,1 Prozent (durchschnittliche Jahresrendite: 2,2 Prozent) und zwischen dem 1. Januar 1901 und dem 31. Dezember 2000 um 20.726 Prozent (durchschnittliche Jahresrendite: 5,5 Prozent). Die Wertentwicklung in der ersten Hälfte des 20. Jahrhunderts war dabei mit 3,1 Prozent pro Jahr kaum höher als im gesamten 19. Jahrhundert. Gründe sind die Auswirkungen der Weltwirtschaftskrise und des Zweiten Weltkrieges, die zu einem zwanzigjährigen Bärenmarkt (1929–1949) führten. In der zweiten Hälfte des 20. Jahrhunderts lag die durchschnittliche Jahresrendite mit 8,0 Prozent deutlich über der Performance von 1901 bis 1950.

Die Stagnation des Dow Jones in den 1970er-Jahren und die rasante Entwicklung in den 1980er- und 1990er-Jahren lässt sich an seiner Verdopplungsrate erkennen. Mehr als 14 Jahre dauerte es, bis sich der Index von 1.000 Punkte 1972 auf 2.000 Punkte 1987 verdoppelte. Die Verdopplung von 2.000 auf 4.000 Punkte im Jahre 1995 dauerte acht Jahre. Für die Verdopplung von 4.000 auf 8.000 Punkte im Jahre 1997 benötigte der Dow Jones zweieinhalb Jahre.

Anfang des 21. Jahrhunderts verlangsamte der Aktienindex seine Entwicklung wieder. Zwischen dem 1. Januar 2001 und dem 31. Dezember 2012 gewann er 21,5 Prozent an Wert (durchschnittliche Jahresrendite: 1,6 Prozent). Insgesamt stieg der Dow Jones Industrial Average auf Basis der Rückrechnung vom 31. Dezember 1789 bis zum 31. Dezember 2012 um 474.688 Prozent (durchschnittliche Jahresrendite: 3,9 Prozent).[7]

Beim klassischen Dow Jones Industrial Average handelt es sich um einen Kursindex, in den die gezahlten Dividenden, die von den Kursen abgeschlagen werden (Dividendenabschlag), nicht einfließen wie beim Performanceindex DAX. Dadurch ist der DJIA nicht für eine langfristige Bewertung der Performance, im Gegensatz zum DAX aber für eine langfristige Betrachtung der Kursentwicklung der beinhalteten Aktien geeignet. Ein Vergleich der Performance mit dem deutschen Aktienindex DAX ist deshalb nur über die Wertentwicklung des Dow Jones Industrial Average Total Return Index (DJITR) möglich. Beide Indizes starteten im Jahr 1987. Die Jahresperformance des US-Index war seitdem besser als beim DAX.

Der DJITR stieg zwischen dem 31. Dezember 1987 (1.956,03 Punkte) und dem 31. Dezember 2012 (24.987,40 Punkte) um 1.177,5 Prozent. Die durchschnittliche Jahresrendite liegt bei 10,7 Prozent.[22] Der DAX stieg im selben Zeitraum von 1.000,00 Punkten auf 7.612,39 Punkte (661,2 Prozent). Die durchschnittliche Jahresrendite beträgt 8,5 Prozent.[23][24]

Statistik

Höchststände

Die Übersicht zeigt die Allzeithöchststände des Dow Jones als Kursindex (ohne Dividenden).

| Index | Punkte | Datum |

|---|---|---|

| Kursindex im Handelsverlauf | 45.073,63 | 4. Dezember 2024 |

| Kursindex auf Schlusskursbasis | 45.014,04 | 4. Dezember 2024 |

Meilensteine

Am 12. Januar 1906 stieg der Dow Jones mit einem Schlussstand von 100,25 Punkten zum ersten Mal über die Marke von 100 Punkten. Auf Grundlage des bis 1885 zurückgerechneten Index wurde die Grenze von 100 Punkten am 22. September 1916 mit einem Schlussstand von 100,77 Punkten erstmals überwunden. Weitere Meilensteine in der Entwicklung des Dow Jones waren die Überwindung der 1.000-Punkte-Marke 1972 und der 10.000-Punkte-Marke 1999. Im November 2020 stieg der Dow Jones erstmals über 30.000 Punkte. Am 16. Mai 2024 stieg der Dow Jones im Handelsverlauf erstmals auf über 40.000 Punkte,[25] tags darauf schloss der Index auch über dieser Marke.

Die Tabelle zeigt die Meilensteine des bis 1885 zurückgerechneten Dow-Jones-Index.[26][27]

| Erster Schlussstand über | Schlussstand in Punkten | Datum |

|---|---|---|

| 50 | 50,47 | 13. März 1899 |

| 100 | 100,77 | 22. September 1916 |

| 500 | 500,24 | 12. März 1956 |

| 1.000 | 1.003,16 | 14. November 1972 |

| 1.500 | 1.511,70 | 11. Dezember 1985 |

| 2.000 | 2.002,25 | 8. Januar 1987 |

| 2.500 | 2.510,04 | 17. Juli 1987 |

| 3.000 | 3.004,46 | 17. April 1991 |

| 3.500 | 3.500,03 | 19. Mai 1993 |

| 4.000 | 4.003,33 | 23. Februar 1995 |

| 4.500 | 4.510,69 | 16. Juni 1995 |

| 5.000 | 5.022,55 | 21. November 1995 |

| 6.000 | 6.010,00 | 14. Oktober 1996 |

| 7.000 | 7.022,44 | 13. Februar 1997 |

| 8.000 | 8.038,88 | 16. Juli 1997 |

| 9.000 | 9.033,23 | 6. April 1998 |

| 10.000 | 10.006,79 | 29. März 1999 |

| 11.000 | 11.014,69 | 3. Mai 1999 |

| 12.000 | 12.011,73 | 19. Oktober 2006 |

| 13.000 | 13.089,89 | 25. April 2007 |

| 14.000 | 14.000,41 | 19. Juli 2007 |

| 15.000 | 15.056,20 | 7. Mai 2013 |

| 16.000 | 16.009,99 | 21. November 2013 |

| 17.000 | 17.068,26 | 3. Juli 2014 |

| 18.000 | 18.024,17 | 23. Dezember 2014 |

| 19.000 | 19.043,19 | 22. November 2016 |

| Erster Schlussstand über | Schlussstand in Punkten | Datum |

|---|---|---|

| 20.000 | 20.082,00 | 25. Januar 2017 |

| 21.000 | 21.113,67 | 1. März 2017 |

| 22.000 | 22.016,24 | 2. August 2017 |

| 23.000 | 23.157,60 | 18. Oktober 2017 |

| 24.000 | 24.272,35 | 30. November 2017 |

| 25.000 | 25.075,13 | 4. Januar 2018 |

| 26.000 | 26.115,65 | 17. Januar 2018 |

| 27.000 | 27.088,08 | 11. Juli 2019 |

| 28.000 | 28.004,89 | 15. November 2019 |

| 29.000 | 29.030,22 | 15. Januar 2020 |

| 30.000 | 30.218,26 | 4. Dezember 2020 |

| 31.000 | 31.041,13 | 7. Januar 2021 |

| 32.000 | 32.297,02 | 10. März 2021 |

| 33.000 | 33.072,88 | 26. März 2021 |

| 34.000 | 34.035,99 | 15. April 2021 |

| 35.000 | 35.061,55 | 23. Juli 2021 |

| 36.000 | 36.052,63 | 2. November 2021 |

| 37.000 | 37.005,35 | 13. Dezember 2023 |

| 38.000 | 38.001,81 | 22. Januar 2024 |

| 39.000 | 39.069,11 | 22. Februar 2024 |

| 40.000 | 40.003,59 | 17. Mai 2024 |

| 41.000 | 41.198,08 | 17. Juli 2024 |

| 42.000 | 42.025,19 | 19. September 2024 |

| 43.000 | 43.065,22 | 15. Oktober 2024 |

| 44.000 | 44.293.13 | 11. November 2024 |

| 45.000 | 45.014,04 | 4. Dezember 2024 |

Die besten Tage

Der größte prozentuale Anstieg an einem Tag ereignete sich am 15. März 1933, als der Dow Jones Industrial Average um 15,34 Prozent stieg. Hierbei ist zu beachten, dass es der erste Handelstag an der New York Stock Exchange seit 3. März 1933 war. Grund für die Handelsunterbrechung waren mehrere Bankfeiertage (National Banking Holidays), die wegen der Amtseinführung von Franklin D. Roosevelt als 32. Präsident der Vereinigten Staaten erlassen wurden.[28]

Die Tabelle zeigt die besten Tage des bis 1885 zurückgerechneten Dow-Jones-Index.[29][30][31]

| Rang | Datum | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | 15. März 1933 | 62,10 | 8,26 | 15,34 |

| 2 | 6. Okt. 1931 | 99,34 | 12,86 | 14,87 |

| 3 | 30. Okt. 1929 | 258,47 | 28,40 | 12,34 |

| 4 | 24. März 2020 | 20.704,91 | 2.112,98 | 11,37 |

| 5 | 21. Sep. 1932 | 75,16 | 7,67 | 11,36 |

| 6 | 13. Okt. 2008 | 9.387,61 | 936,42 | 11,08 |

| 7 | 28. Okt. 2008 | 9.065,12 | 889,35 | 10,88 |

| 8 | 21. Okt. 1987 | 2.027,85 | 186,84 | 10,15 |

| 9 | 3. Aug. 1932 | 58,22 | 5,06 | 9,52 |

| 10 | 11. Feb. 1932 | 78,60 | 6,80 | 9,47 |

| 11 | 13. März 2020 | 23.185,62 | 1.985 | 9,36 |

| 12 | 14. Nov. 1929 | 217,28 | 18,59 | 9,36 |

| 13 | 18. Dez. 1931 | 80,69 | 6,90 | 9,35 |

| 14 | 13. Feb. 1932 | 85,82 | 7,22 | 9,19 |

| 15 | 6. Mai 1932 | 59,01 | 4,91 | 9,08 |

| 16 | 19. Apr. 1933 | 68,31 | 5,66 | 9,03 |

| 17 | 8. Okt. 1931 | 105,79 | 8,47 | 8,70 |

| 18 | 10. Juni 1932 | 48,94 | 3,62 | 7,99 |

| 19 | 5. Sep. 1939 | 148,12 | 10,03 | 7,26 |

| 20 | 3. Juni 1931 | 130,37 | 8,67 | 7,12 |

| 21 | 6. Jan. 1932 | 76,31 | 5,07 | 7,12 |

| 22 | 23. März 2009 | 7.775,86 | 497,48 | 6,84 |

| 23 | 14. Okt. 1932 | 63,84 | 4,08 | 6,83 |

| 24 | 15. März 1907 | 59,58 | 3,74 | 6,70 |

| 25 | 13. Nov. 2008 | 8.835,25 | 552,59 | 6,67 |

| 26 | 27. Juli 1893 | 27,00 | 1,68 | 6,64 |

| 27 | 20. Juni 1931 | 138,96 | 8,65 | 6,64 |

| 28 | 24. Juli 1933 | 94,28 | 5,86 | 6,63 |

| 29 | 21. Nov. 2008 | 8.046,42 | 494,13 | 6,54 |

| 30 | 2. Aug. 1893 | 28,48 | 1,74 | 6,51 |

| 31 | 19. Juni 1933 | 95,99 | 5,76 | 6,38 |

| 32 | 10. Mai 1901 | 52,50 | 3,14 | 6,36 |

| 33 | 24. Juli 2002 | 8.191,29 | 488,95 | 6,35 |

| 34 | 6. Aug. 1932 | 66,56 | 3,96 | 6,33 |

| 35 | 10. Nov. 1932 | 65,54 | 3,87 | 6,28 |

| 36 | 13. Jan. 1932 | 84,36 | 4,97 | 6,26 |

| 37 | 29. Apr. 1933 | 77,66 | 4,56 | 6,24 |

| 38 | 20. Okt. 1937 | 134,56 | 7,71 | 6,08 |

| 39 | 23. Sep. 1931 | 115,99 | 6,59 | 6,02 |

| 40 | 20. Okt. 1987 | 1.841,01 | 102,27 | 5,88 |

| 41 | 31. Okt. 1929 | 273,51 | 15,04 | 5,82 |

| 42 | 20. Apr. 1933 | 72,27 | 3,96 | 5,80 |

| 43 | 10. März 2009 | 6.926,49 | 379,44 | 5,80 |

| 44 | 25. Okt. 1937 | 134,43 | 7,28 | 5,73 |

| 45 | 2. Mai 1898 | 35,60 | 1,90 | 5,65 |

| 46 | 4. Nov. 1932 | 61,53 | 3,25 | 5,58 |

| 47 | 28. März 1898 | 33,21 | 1,75 | 5,56 |

| 48 | 22. Aug. 1932 | 70,87 | 4,03 | 5,49 |

| 49 | 22. Dez. 1916 | 95,09 | 4,93 | 5,47 |

| 50 | 11. Okt. 1932 | 61,66 | 3,19 | 5,46 |

Die schlechtesten Tage

Der größte prozentuale Rückgang an einem Tag ereignete sich am 19. Oktober 1987, als der Dow Jones Industrial Average um 22,61 Prozent fiel. In einigen Publikationen wird der 12. Dezember 1914 mit 24,39 Prozent als der schlechteste Börsentag der Geschichte bezeichnet. In Wirklichkeit handelte es sich um eine Neuberechnung aufgrund einer Änderung in der Zusammensetzung des Index und nicht um einen tatsächlichen Rückgang.[7][9] Am 17. September 2001, als der Dow-Jones-Index um 7,13 Prozent fiel, war vorher an der Börse wegen der Terroranschläge am 11. September 2001 für mehrere Tage kein Handel möglich.[28]

Die Tabelle zeigt die schlechtesten Tage des bis 1885 zurückgerechneten Dow-Jones-Index.[29][30][31]

| Rang | Datum | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | 19. Okt. 1987 | 1.738,74 | −508,00 | −22,61 |

| 2 | 16. März 2020 | 20.188,52 | −2.997,10 | −12,93 |

| 3 | 28. Okt. 1929 | 260,64 | −38,33 | −12,82 |

| 4 | 29. Okt. 1929 | 230,07 | −30,57 | −11,73 |

| 5 | 12. März 2020 | 21.200,62 | −2.352,60 | −9,99 |

| 6 | 6. Nov. 1929 | 232,13 | −25,55 | −9,92 |

| 7 | 18. Dez. 1899 | 42,69 | −4,08 | −8,72 |

| 8 | 20. Dez. 1895 | 29,42 | −2,74 | −8,52 |

| 9 | 12. Aug. 1932 | 63,11 | −5,79 | −8,40 |

| 10 | 14. März 1907 | 55,84 | −5,05 | −8,29 |

| 11 | 26. Okt. 1987 | 1.793,93 | −156,83 | −8,04 |

| 12 | 15. Okt. 2008 | 8.577,91 | −733,08 | −7,87 |

| 13 | 21. Juli 1933 | 88,71 | −7,55 | −7,84 |

| 14 | 9. März 2020 | 23.851,02 | −2.013,76 | −7,79 |

| 15 | 18. Okt. 1937 | 125,73 | −10,57 | −7,75 |

| 16 | 1. Dez. 2008 | 8.149,09 | −679,95 | −7,70 |

| 17 | 26. Juli 1893 | 25,32 | −2,02 | −7,39 |

| 18 | 9. Okt. 2008 | 8.579,19 | −678,91 | −7,33 |

| 19 | 1. Feb. 1917 | 88,52 | −6,91 | −7,24 |

| 29 | 27. Okt. 1997 | 7.161,15 | −554,26 | −7,18 |

| 21 | 5. Okt. 1932 | 66,07 | −5,09 | −7,15 |

| 22 | 17. Sep. 2001 | 8.920,70 | −684,81 | −7,13 |

| 23 | 24. Sep. 1931 | 107,79 | −8,20 | −7,07 |

| 24 | 20. Juli 1933 | 96,26 | −7,32 | −7,07 |

| 25 | 29. Sep. 2008 | 10.365,45 | −777,68 | −6,98 |

| 26 | 13. Okt. 1989 | 2.569,26 | −190,58 | −6,91 |

| 27 | 30. Juli 1914 | 52,32 | −3,88 | −6,90 |

| 28 | 8. Jan. 1988 | 1.911,31 | −140,58 | −6,85 |

| 29 | 11. Nov. 1929 | 220,39 | −16,14 | −6,82 |

| 30 | 14. Mai 1940 | 128,27 | −9,36 | −6,80 |

| 31 | 5. Okt. 1931 | 86,48 | −6,29 | −6,78 |

| 32 | 21. Mai 1940 | 114,13 | −8,30 | −6,78 |

| 33 | 26. Juli 1934 | 85,51 | −6,06 | −6,62 |

| 34 | 26. Sep. 1955 | 455,56 | −31,89 | −6,54 |

| 35 | 31. Aug. 1998 | 7.539,07 | −512,61 | −6,37 |

| 36 | 23. Okt. 1929 | 305,85 | −20,66 | −6,33 |

| 37 | 31. Mai 1932 | 44,74 | −2,96 | −6,21 |

| 38 | 21. Sep. 1933 | 97,56 | −6,43 | −6,18 |

| 39 | 14. Dez. 1904 | 48,18 | −3,11 | −6,06 |

| 40 | 9. Mai 1901 | 49,36 | −3,18 | −6,05 |

| 41 | 12. Dez. 1929 | 243,14 | −15,30 | −5,92 |

| 42 | 11. März 2020 | 23.553,22 | −1.464,94 | −5,86 |

| 43 | 19. Nov. 1937 | 118,13 | −7,35 | −5,86 |

| 44 | 23. Nov. 1932 | 59,47 | −3,69 | −5,84 |

| 45 | 16. Juni 1930 | 230,05 | −14,20 | −5,81 |

| 46 | 4. Nov. 1929 | 257,68 | −15,83 | −5,79 |

| 47 | 28. Mai 1962 | 576,93 | −34,95 | −5,71 |

| 48 | 22. Okt. 2008 | 8.519,21 | −514,45 | −5,69 |

| 49 | 14. Sep. 1932 | 65,88 | −3,97 | −5,68 |

| 50 | 14. Apr. 2000 | 10.305,77 | −617,78 | −5,66 |

Die besten Wochen

Die beste Woche in der Geschichte des Dow-Jones-Index endete am 6. August 1932 mit einem Gewinn von 22,67 Prozent, gefolgt von der Woche vom 25. Juni 1938 mit einem Plus von 16,52 Prozent und der Woche vom 13. Februar 1932 mit einem Gewinn von 15,27 Prozent.

Die Tabelle zeigt die besten Wochen des bis 1885 zurückgerechneten Dow-Jones-Index. Das Datum bezieht sich auf den letzten Handelstag der Woche.[30][32]

| Rang | Woche | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | 6. Aug. 1932 | 66,56 | 12,30 | 22,67 |

| 2 | 25. Juni 1938 | 131,94 | 18,71 | 16,52 |

| 3 | 13. Feb. 1932 | 85,82 | 11,37 | 15,27 |

| 4 | 22. Apr. 1933 | 72,24 | 9,36 | 14,89 |

| 5 | 10. Okt. 1931 | 105,61 | 12,84 | 13,84 |

| 6 | 30. Juli 1932 | 54,26 | 6,42 | 13,42 |

| 7 | 27. Juni 1931 | 156,93 | 17,97 | 12,93 |

| 8 | 24. Sep. 1932 | 74,83 | 8,39 | 12,63 |

| 9 | 11. Okt. 1974 | 658,17 | 73,61 | 12,59 |

| 10 | 27. Aug. 1932 | 75,61 | 8,43 | 12,55 |

| 11 | 18. März 1933 | 60,56 | 6,72 | 12,48 |

| 12 | 15. Aug. 1903 | 38,80 | 4,09 | 11,78 |

| 13 | 27. Mai 1933 | 89,61 | 9,40 | 11,72 |

| 14 | 10. Nov. 1900 | 48,70 | 4,89 | 11,17 |

| 15 | 20. Aug. 1982 | 869,29 | 81,24 | 10,31 |

| 16 | 7. Dez. 1929 | 263,46 | 24,51 | 10,26 |

| 17 | 28. Okt. 1933 | 92,01 | 8,37 | 10,01 |

| 18 | 28. Nov. 2008 | 8.829,04 | 782,62 | 9,73 |

| 19 | 10. Dez. 1932 | 61,25 | 5,42 | 9,71 |

| 20 | 7. Nov. 1931 | 115,60 | 10,17 | 9,65 |

| 21 | 7. Mai 1898 | 36,92 | 3,22 | 9,55 |

| 22 | 5. Aug. 1993 | 28,69 | 2,48 | 9,46 |

| 23 | 9. Sep. 1939 | 150,91 | 12,82 | 9,28 |

| 24 | 30. Dez. 1899 | 48,41 | 4,04 | 9,11 |

| 25 | 12. Nov. 1932 | 68,04 | 5,63 | 9,02 |

| 26 | 13. März 2009 | 7.223,98 | 597,04 | 9,01 |

| 27 | 16. Juli 1932 | 45,29 | 3,66 | 8,79 |

| 28 | 8. Okt. 1982 | 986,85 | 79,11 | 8,72 |

| 29 | 21. März 2003 | 8.521,97 | 662,26 | 8,43 |

| 30 | 9. Juni 1934 | 98,90 | 7,49 | 8,19 |

Die schlechtesten Wochen

Die schlechteste Woche in der Geschichte des Dow-Jones-Index endete am 10. Oktober 2008 mit einem Verlust von 18,15 Prozent, gefolgt von der Woche vom 22. Juli 1933 mit einem Minus von 16,66 Prozent und der Woche vom 18. Mai 1940 mit einem Verlust von 15,48 Prozent.

Die Tabelle zeigt die schlechtesten Wochen des bis 1885 zurückgerechneten Dow-Jones-Index. Das Datum bezieht sich auf den letzten Handelstag der Woche.[30][32]

| Rang | Woche | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | 10. Okt. 2008 | 8.451,19 | −1.874,19 | −18,15 |

| 2 | 22. Juli 1933 | 88,42 | −17,68 | −16,66 |

| 3 | 18. Mai 1940 | 122,43 | −22,42 | −15,48 |

| 4 | 8. Okt. 1932 | 61,17 | −10,92 | −15,15 |

| 5 | 21. Dez. 1895 | 28,29 | −4,91 | −14,79 |

| 6 | 21. Sep. 2001 | 8.235,81 | −1.369,70 | −14,26 |

| 7 | 3. Okt. 1931 | 92,77 | −14,59 | −13,59 |

| 8 | 8. Nov. 1929 | 236,53 | −36,98 | −13,52 |

| 9 | 17. Sep. 1932 | 66,44 | −10,10 | −13,20 |

| 10 | 23. Okt. 1987 | 1.950,76 | −295,98 | −13,17 |

| 11 | 21. Okt. 1933 | 83,64 | −11,95 | −12,50 |

| 12 | 12. Dez. 1931 | 78,93 | −11,21 | −12,44 |

| 13 | 28. Feb. 2020 | 24.409,36 | −3.583,05 | −12,36 |

| 14 | 8. Mai 1915 | 62,77 | −8,74 | −12,22 |

| 15 | 21. Juni 1930 | 215,30 | −28,95 | −11,85 |

| 16 | 8. Dez. 1928 | 257,33 | −33,47 | −11,51 |

| 17 | 26. März 1938 | 106,63 | −13,80 | −11,46 |

| 18 | 13. März 2020 | 23.185,62 | −2.679,16 | −10,40 |

| 19 | 30. Juli 1914 | 52,32 | −6,04 | −10,36 |

| 20 | 8. Aug. 1896 | 24,36 | −2,73 | −10,08 |

| 21 | 28. Mai 1932 | 47,70 | −5,34 | −10,07 |

| 22 | 19. Sep. 1931 | 111,74 | −12,11 | −9,78 |

| 23 | 14. Mai 1932 | 52,48 | −5,56 | −9,58 |

| 24 | 9. Apr. 1932 | 64,48 | −6,82 | −9,57 |

| 25 | 18. Juli 1896 | 27,24 | −2,87 | −9,53 |

| 26 | 16. Okt. 1987 | 2.246,73 | −235,48 | −9,49 |

| 27 | 20. Nov. 1937 | 120,45 | −12,60 | −9,47 |

| 28 | 25. Juli 1903 | 35,95 | −3,68 | −9,29 |

| 29 | 11. Okt. 1930 | 193,05 | −18,05 | −8,55 |

| 30 | 31. Okt. 1929 | 273,51 | −25,46 | −8,52 |

Die besten Monate

Der beste Monat in der Geschichte des Dow-Jones-Index war der April 1933 mit einem Gewinn von 40,18 Prozent, gefolgt vom August 1932 mit einem Plus von 34,83 Prozent und dem Juli 1932 mit einem Gewinn um 26,66 Prozent.

Die Tabelle zeigt die besten Monate des bis 1789 zurückgerechneten Dow-Jones-Index.[8][30][33]

| Rang | Monat | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | Apr. 1933 | 77,66 | 22,26 | 40,18 |

| 2 | Aug. 1932 | 73,16 | 18,90 | 34,83 |

| 3 | Juli 1932 | 54,26 | 11,42 | 26,66 |

| 4 | Dez. 1857 | 11,92 | 2,47 | 26,14 |

| 5 | Juni 1938 | 133,88 | 26,14 | 24,26 |

| 6 | Juli 1837 | 13,83 | 2,61 | 23,26 |

| 7 | Mai 1843 | 7,83 | 1,31 | 20,09 |

| 8 | Nov. 1857 | 9,45 | 1,46 | 18,27 |

| 9 | Apr. 1915 | 71,78 | 10,95 | 18,00 |

| 10 | Mai 1842 | 7,04 | 1,04 | 17,33 |

| 11 | Juni 1931 | 150,18 | 21,72 | 16,91 |

| 12 | Nov. 1928 | 293,38 | 41,22 | 16,35 |

| 13 | Dez. 1843 | 11,22 | 1,57 | 16,27 |

| 14 | Jan. 1837 | 16,96 | 2,35 | 16,08 |

| 15 | Jan. 1863 | 20,71 | 2,81 | 15,70 |

| 16 | Jan. 1861 | 12,27 | 1,62 | 15,21 |

| 17 | Sep. 1824 | 14,38 | 1,89 | 15,13 |

| 18 | Apr. 1834 | 15,91 | 2,08 | 15,04 |

| 19 | Mai 1898 | 38,50 | 4,92 | 14,65 |

| 20 | Aug. 1897 | 40,01 | 5,06 | 14,48 |

| 21 | Jan. 1976 | 975,28 | 122,87 | 14,41 |

| 22 | Nov. 1904 | 52,58 | 6,56 | 14,25 |

| 23 | Jan. 1975 | 703,69 | 87,45 | 14,19 |

| 24 | Okt. 1840 | 10,70 | 1,31 | 13,95 |

| 25 | Mai 1835 | 23,48 | 2,87 | 13,93 |

| 26 | Jan. 1987 | 2.158,04 | 262,09 | 13,82 |

| 27 | Feb. 1836 | 21,65 | 2,60 | 13,65 |

| 28 | Mai 1919 | 105,50 | 12,62 | 13,59 |

| 29 | Sep. 1939 | 152,54 | 18,13 | 13,49 |

| 30 | Mai 1933 | 88,11 | 10,45 | 13,46 |

Die schlechtesten Monate

Der schlechteste Monat in der Geschichte des Dow-Jones-Index war der September 1931 mit einem Verlust von 30,70 Prozent, gefolgt vom März 1938 mit einem Minus von 23,67 Prozent und dem April 1932 mit einem Verlust von 23,43 Prozent.

Die Tabelle zeigt die schlechtesten Monate des bis 1789 zurückgerechneten Dow-Jones-Index.[8][30][33]

| Rang | Monat | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|---|

| 1 | Sep. 1931 | 96,61 | −42,80 | −30,70 |

| 2 | März 1938 | 98,95 | −30,69 | −23,67 |

| 3 | Apr. 1932 | 56,11 | −17,17 | −23,43 |

| 4 | Okt. 1987 | 1.993,53 | −602,75 | −23,22 |

| 5 | Mai 1940 | 116,22 | −32,21 | −21,70 |

| 6 | Okt. 1857 | 7,99 | −2,08 | −20,66 |

| 7 | Okt. 1929 | 273,51 | −69,94 | −20,36 |

| 8 | Mai 1932 | 44,74 | −11,37 | −20,26 |

| 9 | Juli 1893 | 26,07 | −5,89 | −18,43 |

| 10 | Juni 1930 | 226,34 | −48,73 | −17,72 |

| 11 | Sep. 1857 | 10,07 | −2,16 | −17,66 |

| 12 | Dez. 1931 | 77,90 | −15,97 | −17,01 |

| 13 | Jan. 1842 | 6,78 | −1,31 | −16,19 |

| 14 | Feb. 1933 | 51,39 | −9,51 | −15,62 |

| 15 | Aug. 1998 | 7.539,07 | −1.344,22 | −15,13 |

| 16 | Mai 1931 | 128,46 | −22,73 | −15,03 |

| 17 | Okt. 1907 | 42,12 | −7,32 | −14,81 |

| 18 | Sep. 1930 | 204,90 | −35,52 | −14,77 |

| 19 | Juni 1877 | 22,08 | −3,75 | −14,52 |

| 20 | Nov. 1860 | 11,29 | −1,87 | −14,21 |

| 21 | Juli 1903 | 37,06 | −6,07 | −14,07 |

| 22 | Nov. 1973 | 822,25 | −134,33 | −14,04 |

| 23 | Okt. 2008 | 9.336,93 | −1.513,73 | −13,95 |

| 24 | Sep. 1903 | 33,44 | −5,39 | −13,88 |

| 25 | März 1841 | 8,09 | −1,30 | −13,84 |

| 26 | Okt. 1932 | 61,90 | −9,66 | −13,50 |

| 27 | Nov. 1919 | 103,60 | −15,32 | −12,88 |

| 28 | Sep. 1937 | 154,57 | −22,84 | −12,87 |

| 29 | Nov. 1929 | 238,95 | −34,56 | −12,64 |

| 30 | Dez. 1899 | 48,24 | −6,92 | −12,55 |

Jährliche Entwicklung

Das beste Jahr in der Geschichte des Dow-Jones-Index war 1915 mit einem Gewinn von 81,66 Prozent, gefolgt von 1843 mit einem Plus von 72,09 Prozent und 1814 mit einem Gewinn von 68,58 Prozent. Das schlechteste Jahr war 1931 mit einem Verlust von 52,67 Prozent, gefolgt von 1807 mit einem Minus von 46,35 Prozent und 1801 mit einem Verlust von 38,37 Prozent.

In einigen Publikationen wird 1914 mit einem Rückgang um 30,72 Prozent als eines der schlechtesten Jahre der Geschichte bezeichnet. In Wirklichkeit handelte es sich um eine Neuberechnung aufgrund einer Änderung in der Zusammensetzung des Index. Der Dow Jones Industrial Average schloss in diesem Jahr gegenüber 1913 mit einem Minus von 5,09 Prozent.[9]

Die Tabelle zeigt die jährliche Entwicklung des bis 1789 zurückgerechneten Dow-Jones-Index.[7][8][34]

| Jahr | Schlussstand in Punkten | Veränderung in Punkten | Veränderung in % |

|---|---|---|---|

| 1789 | 2,76 | ||

| 1790 | 3,39 | 0,63 | 22,83 |

| 1791 | 3,66 | 0,27 | 7,96 |

| 1792 | 3,20 | −0,46 | −12,57 |

| 1793 | 3,54 | 0,34 | 10,63 |

| 1794 | 4,35 | 0,81 | 22,88 |

| 1795 | 4,11 | −0,24 | −5,52 |

| 1796 | 3,55 | −0,56 | −13,63 |

| 1797 | 3,25 | −0,30 | −8,45 |

| 1798 | 3,99 | 0,74 | 22,77 |

| 1799 | 4,63 | 0,64 | 16,04 |

| 1800 | 5,63 | 1,00 | 21,60 |

| 1801 | 3,47 | −2,16 | −38,37 |

| 1802 | 3,89 | 0,42 | 12,10 |

| 1803 | 4,22 | 0,33 | 8,48 |

| 1804 | 6,26 | 2,04 | 48,34 |

| 1805 | 6,38 | 0,12 | 1,92 |

| 1806 | 6,71 | 0,33 | 5,17 |

| 1807 | 3,60 | −3,11 | −46,35 |

| 1808 | 5,55 | 1,95 | 54,17 |

| 1809 | 6,69 | 1,14 | 20,54 |

| 1810 | 5,61 | −1,08 | −16,14 |

| 1811 | 5,31 | −0,30 | −5,35 |

| 1812 | 4,59 | −0,72 | −13,56 |

| 1813 | 5,06 | 0,47 | 10,24 |

| 1814 | 8,53 | 3,47 | 68,58 |

| 1815 | 8,83 | 0,30 | 3,52 |

| 1816 | 8,68 | −0,15 | −1,70 |

| 1817 | 10,13 | 1,45 | 16,71 |

| 1818 | 11,03 | 0,90 | 8,88 |

| 1819 | 9,92 | −1,11 | −10,06 |

| 1820 | 11,35 | 1,43 | 14,42 |

| 1821 | 12,02 | 0,67 | 5,90 |

| 1822 | 11,60 | −0,42 | −3,49 |

| 1823 | 12,25 | 0,65 | 5,60 |

| 1824 | 13,04 | 0,79 | 6,45 |

| 1825 | 11,51 | −1,53 | −11,73 |

| 1826 | 11,37 | −0,14 | −1,22 |

| 1827 | 11,71 | 0,34 | 2,99 |

| 1828 | 11,07 | −0,64 | −5,47 |

| 1829 | 11,87 | 0,80 | 7,23 |

| 1830 | 13,76 | 1,89 | 15,92 |

| 1831 | 12,00 | −1,76 | −12,79 |

| 1832 | 15,91 | 3,91 | 32,58 |

| 1833 | 15,13 | −0,78 | −4,90 |

| 1834 | 17,74 | 2,61 | 17,25 |

| 1835 | 18,78 | 1,04 | 5,86 |

| 1836 | 14,61 | −4,17 | −22,20 |

| 1837 | 12,78 | −1,83 | −12,53 |

| 1838 | 11,22 | −1,56 | −12,21 |

| 1839 | 9,13 | −2,09 | −18,63 |

| 1840 | 9,91 | 0,78 | 8,54 |

| 1841 | 8,09 | −1,82 | −18,37 |

| 1842 | 6,52 | −1,57 | −19,41 |

| 1843 | 11,22 | 4,70 | 72,09 |

| 1844 | 12,52 | 1,30 | 11,59 |

| 1845 | 13,31 | 0,79 | 6,31 |

| 1846 | 13,04 | −0,27 | −2,03 |

| 1847 | 13,04 | 0,00 | 0,00 |

| 1848 | 13,04 | 0,00 | 0,00 |

| 1849 | 13,57 | 0,53 | 4,06 |

| 1850 | 17,48 | 3,91 | 28,81 |

| 1851 | 16,70 | −0,78 | −4,46 |

| 1852 | 21,13 | 4,43 | 26,53 |

| 1853 | 18,00 | −3,13 | −14,81 |

| 1854 | 12,87 | −5,13 | −28,50 |

| 1855 | 13,80 | 0,93 | 7,23 |

| 1856 | 15,94 | 2,14 | 15,51 |

| 1857 | 11,92 | −4,02 | −25,22 |

| 1858 | 9,90 | −2,02 | −16,95 |

| 1859 | 9,03 | −0,87 | −8,79 |

| 1860 | 10,65 | 1,62 | 17,94 |

| 1861 | 12,02 | 1,37 | 12,86 |

| 1862 | 17,90 | 5,88 | 48,92 |

| 1863 | 25,34 | 7,44 | 41,56 |

| 1864 | 24,12 | −1,22 | −4,81 |

| 1865 | 26,07 | 1,95 | 8,08 |

| 1866 | 25,93 | −0,14 | −0,54 |

| 1867 | 26,97 | 1,04 | 4,01 |

| 1868 | 29,44 | 2,47 | 9,16 |

| 1869 | 25,35 | −4,09 | −13,89 |

| 1870 | 26,34 | 0,99 | 3,91 |

| 1871 | 29,99 | 3,65 | 13,86 |

| 1872 | 34,85 | 4,86 | 16,21 |

| 1873 | 31,80 | −3,05 | −8,75 |

| 1874 | 33,74 | 1,94 | 6,10 |

| 1875 | 31,94 | −1,80 | −5,33 |

| 1876 | 30,27 | −1,67 | −5,23 |

| 1877 | 24,58 | −5,69 | −18,80 |

| 1878 | 25,13 | 0,55 | 2,24 |

| 1879 | 30,27 | 5,14 | 20,45 |

| 1880 | 30,13 | −0,14 | −0,46 |

| 1881 | 34,99 | 4,86 | 16,13 |

| 1882 | 32,63 | −2,36 | −6,74 |

| 1883 | 30,41 | −2,22 | −6,80 |

| 1884 | 28,46 | −1,95 | −6,41 |

| 1885 | 39,29 | 10,83 | 38,05 |

| 1886 | 41,03 | 1,74 | 4,43 |

| 1887 | 37,58 | −3,45 | −8,41 |

| 1888 | 39,39 | 1,81 | 4,82 |

| 1889 | 41,56 | 2,17 | 5,51 |

| 1890 | 35,68 | −5,88 | −14,15 |

| 1891 | 41,97 | 6,29 | 17,63 |

| 1892 | 39,21 | −2,76 | 6,58 |

| 1893 | 29,57 | −9,64 | −24,59 |

| 1894 | 29,40 | −0,17 | −0,57 |

| 1895 | 30,07 | 0,67 | 2,28 |

| 1896 | 29,56 | −0,51 | −1,70 |

| 1897 | 36,07 | 6,51 | 22,02 |

| 1898 | 44,18 | 8,11 | 22,48 |

| 1899 | 48,24 | 4,06 | 9,19 |

| 1900 | 51,62 | 3,38 | 7,01 |

| 1901 | 47,13 | −4,49 | −8,70 |

| 1902 | 46,93 | −0,20 | −0,42 |

| 1903 | 35,85 | −11,08 | −23,61 |

| 1904 | 50,82 | 14,97 | 41,76 |

| 1905 | 70,23 | 19,41 | 38,19 |

| 1906 | 68,88 | −1,35 | −1,92 |

| 1907 | 42,89 | −25,99 | −37,73 |

| 1908 | 62,89 | 20,00 | 46,63 |

| 1909 | 72,31 | 9,42 | 14,98 |

| 1910 | 59,40 | −12,91 | −17,85 |

| 1911 | 59,63 | 0,23 | 0,39 |

| 1912 | 64,15 | 4,52 | 7,58 |

| 1913 | 57,51 | −6,64 | −10,35 |

| 1914 | 54,58 | −2,93 | −5,09 |

| 1915 | 99,15 | 44,57 | 81,66 |

| 1916 | 95,00 | −4,15 | −4,19 |

| 1917 | 74,38 | −20,62 | −21,71 |

| 1918 | 82,20 | 7,82 | 10,51 |

| 1919 | 107,23 | 25,03 | 30,45 |

| 1920 | 71,95 | −35,28 | −32,90 |

| 1921 | 81,10 | 9,15 | 12,72 |

| 1922 | 98,73 | 17,63 | 21,74 |

| 1923 | 95,52 | −3,21 | −3,25 |

| 1924 | 120,51 | 24,99 | 26,16 |

| 1925 | 156,66 | 36,15 | 30,00 |

| 1926 | 157,20 | 0,54 | 0,34 |

| 1927 | 202,40 | 45,20 | 28,75 |

| 1928 | 300,00 | 97,60 | 48,22 |

| 1929 | 248,48 | −51,52 | −17,17 |

| 1930 | 164,58 | −83,90 | −33,77 |

| 1931 | 77,90 | −86,68 | −52,67 |

| 1932 | 59,93 | −17,97 | −23,07 |

| 1933 | 99,90 | 39,97 | 66,69 |

| 1934 | 104,04 | 4,14 | 4,14 |

| 1935 | 144,13 | 40,09 | 38,53 |

| 1936 | 179,90 | 35,77 | 24,82 |

| 1937 | 120,85 | −59,05 | −32,82 |

| 1938 | 154,76 | 33,91 | 28,06 |

| 1939 | 150,24 | −4,52 | −2,92 |

| 1940 | 131,13 | −19,11 | −12,72 |

| 1941 | 110,96 | −20,17 | −15,38 |

| 1942 | 119,40 | 8,44 | 7,61 |

| 1943 | 135,89 | 16,49 | 13,81 |

| 1944 | 152,32 | 16,43 | 12,09 |

| 1945 | 192,91 | 40,59 | 26,65 |

| 1946 | 177,20 | −15,71 | −8,14 |

| 1947 | 181,16 | 3,96 | 2,23 |

| 1948 | 177,30 | −3,86 | −2,13 |

| 1949 | 200,13 | 22,83 | 12,88 |

| 1950 | 235,41 | 35,28 | 17,63 |

| 1951 | 269,23 | 33,82 | 14,37 |

| 1952 | 291,90 | 22,67 | 8,42 |

| 1953 | 280,90 | −11,00 | −3,77 |

| 1954 | 404,39 | 123,49 | 43,96 |

| 1955 | 488,40 | 84,01 | 20,77 |

| 1956 | 499,47 | 11,07 | 2,27 |

| 1957 | 435,69 | −63,78 | −12,77 |

| 1958 | 583,65 | 147,96 | 33,96 |

| 1959 | 679,36 | 95,71 | 16,40 |

| 1960 | 615,89 | −63,47 | −9,34 |

| 1961 | 731,14 | 115,25 | 18,71 |

| 1962 | 652,10 | −79,04 | −10,81 |

| 1963 | 762,95 | 110,85 | 17,00 |

| 1964 | 874,13 | 111,18 | 14,57 |

| 1965 | 969,26 | 95,13 | 10,88 |

| 1966 | 785,69 | −183,57 | −18,94 |

| 1967 | 905,11 | 119,42 | 15,20 |

| 1968 | 943,75 | 38,64 | 4,27 |

| 1969 | 800,36 | −143,39 | −15,19 |

| 1970 | 838,92 | 38,56 | 4,82 |

| 1971 | 890,20 | 51,28 | 6,11 |

| 1972 | 1.020,02 | 129,82 | 14,58 |

| 1973 | 850,86 | −169,16 | −16,58 |

| 1974 | 616,24 | −234,62 | −27,57 |

| 1975 | 852,41 | 236,17 | 38,32 |

| 1976 | 1.004,65 | 152,24 | 17,86 |

| 1977 | 831,17 | −173,48 | −17,27 |

| 1978 | 805,01 | −26,16 | −3,15 |

| 1979 | 838,74 | 33,73 | 4,19 |

| 1980 | 963,99 | 125,25 | 14,93 |

| 1981 | 875,00 | −88,99 | −9,23 |

| 1982 | 1.046,54 | 171,54 | 19,60 |

| 1983 | 1.258,64 | 212,10 | 20,27 |

| 1984 | 1.211,57 | −47,07 | −3,74 |

| 1985 | 1.546,67 | 335,10 | 27,66 |

| 1986 | 1.895,95 | 349,28 | 22,58 |

| 1987 | 1.938,83 | 42,88 | 2,26 |

| 1988 | 2.168,57 | 229,74 | 11,85 |

| 1989 | 2.753,20 | 584,63 | 26,96 |

| 1990 | 2.633,66 | −119,54 | −4,34 |

| 1991 | 3.168,83 | 535,17 | 20,32 |

| 1992 | 3.301,11 | 132,28 | 4,17 |

| 1993 | 3.754,09 | 452,98 | 13,72 |

| 1994 | 3.834,44 | 80,35 | 2,14 |

| 1995 | 5.117,12 | 1.282,68 | 33,45 |

| 1996 | 6.448,27 | 1.331,15 | 26,01 |

| 1997 | 7.908,25 | 1.459,98 | 22,64 |

| 1998 | 9.181,43 | 1.273,18 | 16,10 |

| 1999 | 11.497,12 | 2.315,69 | 25,22 |

| 2000 | 10.786,85 | −710,27 | −6,18 |

| 2001 | 10.021,50 | −765,35 | −7,10 |

| 2002 | 8.341,63 | −1.679,87 | −16,76 |

| 2003 | 10.453,92 | 2.112,29 | 25,32 |

| 2004 | 10.783,01 | 329,09 | 3,15 |

| 2005 | 10.717,50 | −65,51 | −0,61 |

| 2006 | 12.463,15 | 1.745,65 | 16,29 |

| 2007 | 13.264,82 | 801,67 | 6,43 |

| 2008 | 8.776,39 | −4.488,43 | −33,84 |

| 2009 | 10.428,05 | 1.651,66 | 18,82 |

| 2010 | 11.577,51 | 1.149,46 | 11,02 |

| 2011 | 12.217,56 | 640,05 | 5,53 |

| 2012 | 13.104,14 | 886,58 | 7,26 |

| 2013 | 16.576,66 | 3.472,52 | 26,50 |

| 2014 | 17.823,07 | 1.246,41 | 7,52 |

| 2015 | 17.425,03 | −398,04 | −2,23 |

| 2016 | 19.762,60 | 2.337.57 | 13,42 |

| 2017 | 24.719,22 | 4.956,62 | 25,08 |

| 2018 | 23.327,46 | −1.391,76 | −5,63 |

| 2019 | 28.538,44 | 5.210,98 | 22,34 |

| 2020 | 30.606,48 | 2.068,04 | 7,25 |

| 2021 | 36.338,30 | 5.731,82 | 18,73 |

| 2022 | 33.147,25 | −3.191.05 | −8,78 |

| 2023 | 37.689,54 | 4.542,29 | 13,70 |

| 2024 | 42.544,22 | 4.854,68 | 12,88 |

Bullenmärkte

Der längste Bullenmarkt des Dow-Jones-Index dauerte zwischen 1990 und 1998 insgesamt 2.836 Tage. Der Bullenmarkt mit dem größten Gewinn ereignete sich zwischen 1923 und 1929. Investoren gewannen in dieser Zeit mit Aktien 344,5 Prozent. Seit 1900 gab es nach einer Studie des US-amerikanischen Analysehauses Ned Davis Research 36 zyklische Bullenmärkte mit einer durchschnittlichen Dauer von 751 Tagen (Median = 614 Tage). Der durchschnittliche Gewinn lag bei 85,6 Prozent (Median = 69,1 Prozent).

Bullenmärkte sind nach einer Definition von Ned Davis Research Kursgewinne des Dow-Jones-Index von mindestens 30 Prozent nach Ablauf von 50 Tagen, ein Anstieg des Index um 13 Prozent nach Ablauf von 155 Tagen oder ein 30-Prozent-Reversal im geometrischen Value Line Composite Index seit 1965.[35]

| Anfang | Schlussstand in Punkten | Ende | Schlussstand in Punkten | Veränderung in % | Tage |

|---|---|---|---|---|---|

| 24. Sep. 1900 | 38,80 | 17. Juni 1901 | 57,33 | 47,8 | 266 |

| 9. Nov. 1903 | 30,88 | 19. Jan. 1906 | 75,45 | 144,4 | 802 |

| 15. Nov. 1907 | 38,83 | 19. Nov. 1909 | 73,64 | 89,7 | 735 |

| 25. Sep. 1911 | 53,43 | 30. Sep. 1912 | 68,97 | 29,1 | 371 |

| 24. Dez. 1914 | 53,17 | 21. Nov. 1916 | 110,15 | 107,2 | 698 |

| 19. Dez. 1917 | 65,95 | 3. Nov. 1919 | 119,62 | 81,4 | 684 |

| 24. Aug. 1921 | 63,90 | 20. März 1923 | 105,38 | 64,9 | 573 |

| 27. Okt. 1923 | 85,76 | 3. Sep. 1929 | 381,17 | 344,5 | 2.138 |

| 13. Nov. 1929 | 198,69 | 17. Apr. 1930 | 294,07 | 48,0 | 155 |

| 8. Juli 1932 | 41,22 | 7. Sep. 1932 | 79,93 | 93,9 | 61 |

| 27. Feb. 1933 | 50,16 | 5. Feb. 1934 | 110,74 | 120,8 | 343 |

| 26. Juli 1934 | 85,51 | 10. März 1937 | 194,40 | 127,3 | 958 |

| 31. März 1938 | 98,95 | 12. Nov. 1938 | 158,41 | 60,1 | 226 |

| 8. Apr. 1939 | 121,44 | 12. Sep. 1939 | 155,92 | 28,4 | 157 |

| 28. Apr. 1942 | 92,92 | 29. Mai 1946 | 212,50 | 128,7 | 1.492 |

| 17. Mai 1947 | 163,21 | 15. Juni 1948 | 193,16 | 18,4 | 395 |

| 13. Juni 1949 | 161,60 | 5. Jan. 1953 | 293,79 | 81,8 | 1.302 |

| 14. Sep. 1953 | 255,49 | 6. Apr. 1956 | 521,05 | 103,9 | 935 |

| 22. Okt. 1957 | 419,79 | 5. Jan. 1960 | 685,47 | 63,3 | 805 |

| 25. Okt. 1960 | 566,05 | 13. Dez. 1961 | 734,91 | 29,8 | 414 |

| 26. Juni 1962 | 535,76 | 9. Feb. 1966 | 995,15 | 85,7 | 1.324 |

| 7. Okt. 1966 | 744,32 | 3. Dez. 1968 | 985,21 | 32,4 | 788 |

| 26. Mai 1970 | 631,16 | 28. Apr. 1971 | 950,82 | 50,6 | 337 |

| 23. Nov. 1971 | 797,97 | 11. Jan. 1973 | 1.051,70 | 31,8 | 415 |

| 6. Dez. 1974 | 577,60 | 21. Sep. 1976 | 1.014,79 | 75,7 | 655 |

| 28. Feb. 1978 | 742,12 | 8. Sep. 1978 | 907,74 | 22,3 | 192 |

| 21. Apr. 1980 | 759,13 | 27. Apr. 1981 | 1.024,05 | 34,9 | 371 |

| 12. Aug. 1982 | 776,92 | 29. Nov. 1983 | 1.287,20 | 65,7 | 474 |

| 24. Juli 1984 | 1.086,57 | 25. Aug. 1987 | 2.722,42 | 150,6 | 1.127 |

| 19. Okt. 1987 | 1.738,74 | 16. Juli 1990 | 2.999,75 | 72,5 | 1.001 |

| 11. Okt. 1990 | 2.365,10 | 17. Juli 1998 | 9.337,97 | 294,8 | 2.836 |

| 31. Aug. 1998 | 7.539,07 | 14. Jan. 2000 | 11.722,98 | 55,5 | 501 |

| 21. Sep. 2001 | 8.235,81 | 19. März 2002 | 10.635,25 | 29,1 | 179 |

| 9. Okt. 2002 | 7.286,27 | 9. Okt. 2007 | 14.164,53 | 94,4 | 1.826 |

| 9. März 2009 | 6.547,05 | 29. Apr. 2011 | 12.810,54 | 95,7 | 781 |

| 3. Okt. 2011 | 10.655,30 |

Bärenmärkte

Der längste Bärenmarkt des Dow-Jones-Index dauerte zwischen 1939 und 1942 insgesamt 959 Tage. Der Bärenmarkt mit dem größten Verlust ereignete sich zwischen 1930 und 1932. Investoren verloren in dieser Zeit mit Aktien 86,0 Prozent. Seit 1901 gab es nach einer Studie des US-amerikanischen Analysehauses Ned Davis Research 36 zyklische Bärenmärkte mit einer durchschnittlichen Dauer von 406 Tagen (Median = 363 Tage). Der durchschnittliche Verlust lag bei 30,8 Prozent (Median = 26,9 Prozent).

Bärenmärkte sind nach einer Definition von Ned Davis Research Kursverluste des Dow-Jones-Index von mindestens 30 Prozent nach Ablauf von 50 Tagen, ein Rückgang des Index um 13 Prozent nach Ablauf von 145 Tagen oder ein 30-Prozent-Reversal im geometrischen Value Line Composite Index seit 1965.[35]

| Anfang | Schlussstand in Punkten | Ende | Schlussstand in Punkten | Veränderung in % | Tage |

|---|---|---|---|---|---|

| 17. Juni 1901 | 57,33 | 9. Nov. 1903 | 30,88 | −46,1 | 875 |

| 19. Jan. 1906 | 75,45 | 15. Nov. 1907 | 38,83 | −48,5 | 665 |

| 19. Nov. 1909 | 73,64 | 25. Sep. 1911 | 53,43 | −27,4 | 675 |

| 30. Sep. 1912 | 68,97 | 30. Juli 1914 | 52,32 | −24,1 | 668 |

| 21. Nov. 1916 | 110,15 | 19. Dez. 1917 | 65,95 | −40,1 | 393 |

| 3. Nov. 1919 | 119,62 | 24. Aug. 1921 | 63,90 | −46,6 | 660 |

| 20. März 1923 | 105,38 | 27. Okt. 1923 | 85,76 | −18,6 | 221 |

| 3. Sep. 1929 | 381,17 | 13. Nov. 1929 | 198,69 | −47,9 | 71 |

| 17. Apr. 1930 | 294,07 | 8. Juli 1932 | 41,22 | −86,0 | 813 |

| 7. Sep. 1932 | 79,93 | 27. Feb. 1933 | 50,16 | −37,2 | 173 |

| 5. Feb. 1934 | 110,74 | 26. Juli 1934 | 85,51 | −22,8 | 171 |

| 10. März 1937 | 194,40 | 31. März 1938 | 98,95 | −49,1 | 386 |

| 12. Nov. 1938 | 158,41 | 8. Apr. 1939 | 121,44 | −23,3 | 147 |

| 12. Sep. 1939 | 155,92 | 28. Apr. 1942 | 92,92 | −40,4 | 959 |

| 29. Mai 1946 | 212,50 | 17. Mai 1947 | 163,21 | −23,2 | 353 |

| 15. Juni 1948 | 193,16 | 13. Juni 1949 | 161,60 | −16,3 | 363 |

| 5. Jan. 1953 | 293,79 | 14. Sep. 1953 | 255,49 | −13,0 | 252 |

| 6. Apr. 1956 | 521,05 | 22. Okt. 1957 | 419,79 | −19,4 | 564 |

| 5. Jan. 1960 | 685,47 | 25. Okt. 1960 | 566,05 | −17,4 | 294 |

| 13. Dez. 1961 | 734,91 | 26. Juni 1962 | 535,76 | −27,1 | 195 |

| 9. Feb. 1966 | 995,15 | 7. Okt. 1966 | 744,32 | −25,2 | 240 |

| 3. Dez. 1968 | 985,21 | 26. Mai 1970 | 631,16 | −35,9 | 539 |

| 28. Apr. 1971 | 950,82 | 23. Nov. 1971 | 797,97 | −16,1 | 209 |

| 1. Jan. 1973 | 1.051,70 | 6. Dez. 1974 | 577,60 | −45,1 | 694 |

| 21. Sep. 1976 | 1.014,79 | 28. Feb. 1978 | 742,12 | −26,9 | 525 |

| 8. Sep. 1978 | 907,74 | 21. Apr. 1980 | 759,13 | −16,4 | 591 |

| 27. Apr. 1981 | 1.024,05 | 12. Aug. 1982 | 776,92 | −24,1 | 472 |

| 29. Nov. 1983 | 1.287,20 | 24. Juli 1984 | 1.086,57 | −15,6 | 238 |

| 25. Aug. 1987 | 2.722,42 | 19. Okt. 1987 | 1.738,74 | −36,1 | 55 |

| 16. Juli 1990 | 2.999,75 | 11. Okt. 1990 | 2.365,10 | −21,2 | 87 |

| 17. Juli 1998 | 9.337,97 | 31. Aug. 1998 | 7.539,07 | −19,3 | 45 |

| 14. Jan. 2000 | 11.722,98 | 21. Sep. 2001 | 8.235,81 | −29,7 | 616 |

| 19. März 2002 | 10.635,25 | 9. Okt. 2002 | 7.286,27 | −31,5 | 204 |

| 9. Okt. 2007 | 14.164,53 | 9. März 2009 | 6.547,05 | −53,8 | 517 |

| 29. Apr. 2011 | 12.810,54 | 3. Okt. 2011 | 10.655,30 | −16,8 | 157 |

Zusammensetzung

Größtes Unternehmen war am 6. Juli 2013 IBM mit einem Gewicht von 11,23 Prozent. Die nach Gewicht zehn größten Aktiengesellschaften besaßen einen Anteil von 56,04 Prozent an der Gesamtgewichtung. Der Mischkonzern General Electric war das letzte verbleibende der zwölf im 1896 neu eingeführten Index gelisteten und damit die längste Zeit dort vertretene Unternehmen, bis es am 26. Juni 2018 durch Walgreens Boots Alliance ersetzt wurde. Apple stieg am 18. März 2015 in den Dow Jones auf und ersetzte dort AT&T. Das Telekommunikationsunternehmen AT&T war von 1916 bis 2004 und ab 2005 im Index. Im Zuge eines 1:4 Aktiensplits der Apple-Aktie und der damit entsprechenden Wertsenkung der neuen Aktie im Index wurden am 31. August 2020 gleich drei neue Mitglieder, Amgen, Salesforce und Honeywell International, in den Index aufgenommen und dafür ExxonMobil, das seit 1928 und damit älteste im Index vertretene Unternehmen, Pfizer sowie Raytheon Technologies entfernt.

Der Dow Jones Industrial Average setzt sich aus folgenden Unternehmen zusammen (Stand: 11. Januar 2025):[36]

| Name | Branche | Logo | Indexgewicht in % | Aufnahme |

|---|---|---|---|---|

| Goldman Sachs | Investmentbanking | 8,21 | 23. Sep. 2013 | |

| UnitedHealth | Versicherungen | 7,63 | 24. Sep. 2012 | |

| Microsoft | Hardware, Software | 6,14 | 1. Nov. 1999 | |

| Home Depot | Einzelhandel | 5,71 | 1. Nov. 1999 | |

| Caterpillar | Maschinenbau | 5,14 | 6. Mai 1991 | |

| Sherwin-Williams 6 | Chemie | 4,84 | 8. Nov. 2024 | |

| Salesforce 1 | Informationstechnik | 4,66 | 31. Aug. 2020 | |

| Visa | Finanzdienstleistungen | 4,51 | 23. Sep. 2013 | |

| American Express | Banken | 4,30 | 30. Aug. 1982 | |

| McDonald’s | Nahrungsmittel | 4,14 | 30. Okt. 1985 | |

| Amgen 1 | Biotechnologie | 3,84 | 31. Aug. 2020 | |

| JPMorgan Chase 3 | Banken | 3,52 | 6. Mai 1991 | |

| Apple 4 | Hardware, Software | 3,47 | 18. März 2015 | |

| Travelers | Banken | 3,41 | 8. Juni 2009 | |

| IBM | Informationstechnik | 3,22 | 29. Juni 1979 | |

| Amazon 5 | Versandhandel | 3,21 | 26. Feb. 2024 | |

| Honeywell International 1 | Mischkonzern | 3,20 | 31. Aug. 2020 | |

| Boeing | Flugzeugbau | 2,52 | 12. März 1987 | |

| Procter & Gamble | Konsumgüter | 2,32 | 26. Mai 1932 | |

| Chevron | Öl, Gas | 2,24 | 19. Feb. 2008 | |

| Johnson & Johnson | Pharma, Konsumgüter | 2,08 | 17. März 1997 | |

| Nvidia 7 | Informationstechnik | 1,99 | 8. Nov. 2024 | |

| 3M 2 | Mischkonzern | 1,92 | 9. Aug. 1976 | |

| Disney | Medien, Freizeit | 1,59 | 6. Mai 1991 | |

| Merck & Co. | Pharma | 1,45 | 29. Juni 1979 | |

| Walmart | Einzelhandel | 1,36 | 17. März 1997 | |

| Nike | Sportartikel | 1,04 | 23. Sep. 2013 | |

| Coca-Cola | Nahrungsmittel | 0,90 | 12. März 1987 | |

| Cisco | Informationstechnik | 0,86 | 8. Juni 2009 | |

| Verizon Communications | Telekommunikation | 0,55 | 8. Apr. 2004 |

1 2020: Ersetzen zusammen Exxon Mobil (Aufnahme als Standard Oil Company 1928), Pfizer (Aufnahme 2004) und Raytheon Technologies (Aufnahme als United Aircraft Corporation 1939) 2 1976: Aufnahme als Minnesota Mining and Manufacturing 3 1991: Aufnahme als J.P. Morgan & Company | 4 2015: Ersetzt AT&T 5 2024: Ersetzt Walgreens Boots Alliance 6 2024: Ersetzt Dow, Inc. 7 2024: Ersetzt Intel |

Weitere Aktienindizes in den USA

- NYSE Composite (alle Unternehmen der NYSE)

- Nasdaq Composite (alle Unternehmen der NASDAQ)

- NASDAQ-100 (100 größte Nicht-Finanzunternehmen der NASDAQ)

- S&P 500 (500 größte US-Aktiengesellschaften)

- S&P 100 (Top 100 der US-Aktiengesellschaften aus „S&P 500“)

- Russell 2000 (2000 US-Nebenwerte)

- Wilshire 5000 (alle US-Aktiengesellschaften)

Weblinks

- New York Stock Exchange: Dow Jones Industrial Average

- Index bei Deutsche Bank

- Index bei Bloomberg (englisch)

- Index bei Yahoo

Einzelnachweise

- ↑ Dow Jones Transportation Average. ( vom 14. April 2009 im Internet Archive) Dow Jones Averages.

- ↑ Jblaustein.de:Ausländische Quellensteuer ( vom 18. Mai 2013 im Internet Archive).

- ↑ Market Lab Barron’s

- ↑ FT Global 500 March 2013 - Prices and market values at 28 March 2013 (PDF; 61 kB) in ft-static.com Financial Times (englisch).

- ↑ a b Aktienwerte seit 1884 ( vom 21. August 2010 im Internet Archive) (PDF) Dow Jones Indexes.

- ↑ a b Geschichte. MD Leasing.

- ↑ a b c d e DJIA ab 1885 (täglich). MeasuringWorth.

- ↑ a b c d e Stock Price Record, by Months, 1789 to Date. In: Cycles Magazine. Band 16, Foundation for the Study of Cycles, 1965, S. 162.

- ↑ a b c The Day Stocks Rose but the Dow Plunged. Wall Street Journal, 1. Oktober 2008.

- ↑ Indizes Welt ( vom 28. Dezember 2009 im Internet Archive) Yahoo.

- ↑ a b DJIA ab 1896 (täglich). Stooq.

- ↑ Kurssturz an der Wall Street – Börsianer zweifeln an der „Fat Finger“-Theorie. Spiegel Online, 7. Mai 2010.

- ↑ Was den US-Börsencrash im Mai verursachte. ( vom 3. Oktober 2010 im Internet Archive) In: Handelsblatt online, 1. Oktober 2010.

- ↑ Aufkauf von Staatsanleihen: Anleger bejubeln Draghis Euro-Versprechen. Spiegel Online, 26. Juli 2012.

- ↑ EZB-Ratssitzung: Draghi kündigt unbegrenzte Anleihekäufe an. Spiegel Online, 6. September 2012.

- ↑ Fed-Chef: Bernanke setzt auf die große Geldflut. Spiegel Online, 13. September 2012.

- ↑ Anleihekauf: US-Notenbank startet neues Konjunkturprogramm. Spiegel Online, 12. Dezember 2012.

- ↑ DJIA ab 1928 (täglich). Yahoo.

- ↑ Rule 80B ( vom 25. September 2011 im Internet Archive) NYSE Euronext.

- ↑ NYSE Market Model: Circuit Breakers. In: New York Stock Exchange. Archiviert vom am 2. April 2015; abgerufen am 1. März 2015 (englisch).

- ↑ John B. Bradshaw:A Preliminary Inquiry Into the Possibility of a Relationship Between Long Term Variations in Tidal Potential and Fluctuations in an Economic Time Series. ( vom 4. Januar 2016 im Internet Archive) (PDF; 13,4 MB) In: Cycles Magazine, Foundation for the Study of Cycles, Vol. 31, No. 1, 1980.

- ↑ Historische Kurse des DJITR. Google Finance.

- ↑ DAX ab 1959 (täglich). Stooq.

- ↑ DAX ab 1990 (täglich). Yahoo.

- ↑ Erstmals über 40'000 Punkte - Was das Rekordhoch des US-Leitindex Dow Jones bedeutet. In: srf.ch. 16. Mai 2024, abgerufen am 16. Mai 2024.

- ↑ Statistik. Finfacts.

- ↑ Dow Jones Industrial Average (DJIA) ( vom 9. Januar 2010 im Internet Archive), NYSE TV.

- ↑ a b Handelsunterbrechungen an der NYSE seit 1885 ( vom 25. September 2007 im Internet Archive) (PDF; 142 kB) NYSE Euronext.

- ↑ a b Beste und schlechteste Tage. Wall Street Journal.

- ↑ a b c d e f Bryan Taylor:GFD Guide to Best and Worst Investment Periods. ( vom 19. Dezember 2010 im Internet Archive) Global Financial Data, 2002.

- ↑ a b DJIA ab 1901 (täglich). EconStats.

- ↑ a b DJIA ab 1901 (wöchentlich). EconStats.

- ↑ a b DJIA ab 1901 (monatlich). EconStats.

- ↑ DJIA ab 1975 (jährlich). 1Stock1.

- ↑ a b What to expect from a bear market. Chicago Tribune, 10. Juli 2008.

- ↑ Zusammensetzung. indexArb.

Auf dieser Seite verwendete Medien

The eight-striped wordmark of IBM, the letters "IBM" in City Medium typeface. Introduced in 1967. Trademarked by International Business Machines Corporation.

The current logo of Verizon Communications since June 26, 2024

Logo for The Walt Disney Company.

Cisco logo.

Same as en:Image:DJIA historical graph.svg, except logarithmic rather than linear. Log10 applied to all values.

From May, 1896 - Dec, 1900: monthly closings; Source: [1]

From Jan 4, 1901 - Dec 30, 2011: daily closings; Source: [2]

From Jan 3, 2012 - present; Source: [3]

See also: Linear versionDow Jones Industrial Average (Time Series, 1929), Black Friday.

The new logo of Johnson & Johnson

(c) JayHenry in der Wikipedia auf Englisch, CC BY-SA 3.0

Dow Jones Industrial

Autor/Urheber: Kgrr, Lizenz: CC BY-SA 3.0

Bear market 2007-2009. The DJIA peaked on October 9, 2007 with a closing price of 14,164.53. On October 11, 2007, the DJIA hit an intra-day peak of 14,198.10 before starting its decline.

Autor/Urheber: Jashuah, Lizenz: CC BY-SA 3.0

Monatliches Handelsvolumen des Dow Jones Industrial Average in Aktien von Dezember 1929 bis August 2012

Zoom in on 2000s

Show volatility of the Dow Jones Industrial Average Index since 1928, impact of the 30th, of 1987.

Proof that volatility can be and often is volatile itself. Computation: Standard deviation of monthly and quarterly returns scaled by square root of 12 or of 4 respectively. Standard deviation of yearly returns unscaled.

Show that volatility scaling doesn't work for the Dow Jones Industrial Average Index from 1928 until 2010. Scaling by square root of 250 of daily returns may even lead to more errors presumably.Walmart logo used since January 13, 2025, set in a bespoke font based of Antique Olive.

Autor/Urheber: Autopilot, Lizenz: CC BY-SA 3.0

SVG version of Black Monday Dow Jones.png generated with gnuplot command:

set xdata time set timefmt "%Y-%m-%d" set title "Dow Jones (1987-06-19 through 1988-01-19)" plot ["1986-06-19":"1988-01-19"] "/tmp/djia.raw" using 1:2 notitle with lines

Chevron logo.

JPMorgan Chase

Logo von: Salesforce – US-amerikanischer Anbieter für Cloud-Computing-Lösungen für Unternehmen

Logo of the Boeing Company.

Vector monochrome dark logo Goldman Sachs

The new logo of Amazon, first revealed on April 15, 2024 on Amazon Live FAST channel promo on YouTube. It has slightly different wordmark and smile compared to the 2012–2024 logo, where it used the custom font named Amazon Sans.

2021 variant of 2014 Visa logo

2018 American Express Logo

History of DJIA:

From May, 1896 - Dec, 1900: monthly closings; Source: [1]

From Jan 4, 1901 - Dec 30, 2011: daily closings; Source: [2]

From Jan 3, 2012 - present; Source: [3]

See also: Logarithmic versionThe new corporate logo of The Coca-Cola Company, introduce in June 2020.

3M Company logo. Designed by Siegel & Gale in 1977.

Logo des Unternehmens Apple Inc.

The is a SVG file of the P&G Logo

UnitedHealth Group logo

Dow Jones Industrial Average 1930-2008 with trend lines

Logo von The Homedepot

DJIA from roughly July 2001 to Jan 2002. Daily closings, with a gap created for the days the exchange was closed. See full graph.