Regressiver Tarifverlauf

Bei einem regressiven Tarifverlauf nimmt die prozentuale Steuer- oder Beitragsbelastung mit zunehmendem Einkommen ab. In der Steuerlehre dient der Verlauf des Durchschnittssteuersatzes als namensgebendes Kriterium.[1] Steuer- und Beitragszahler mit einem höheren Einkommen müssen dadurch einen niedrigeren prozentualen Anteil ihres Einkommens abführen. Im allgemeinen Sprachgebrauch und teilweise in der Rechtsprechung (Schweiz) wird häufig auch der Begriff degressiver Tarifverlauf dafür verwendet.[2][3]

Dieser Tarifverlauf tritt meist in Kombination mit einem zunächst proportionalen Tarif auf, der ab einer bestimmten Grenze (Maximalabgabengrenze, Beitragsbemessungsgrenze) in den regressiven Verlauf wechselt. Beim Überschreiten dieser Maximalabgabengrenze sinkt der durchschnittliche Steuer- oder Beitragssatz mit jedem hinzuverdienten Geldbetrag. Beispielsweise würde bei einem Höchstbetrag von 50.000 Euro ein Beitragszahler mit genau diesem Einkommen Beiträge in Höhe von 7.500 Euro zahlen. Dies entspräche einem Beitragssatz von 15 %. Ein Beitragszahler mit einem Einkommen von 75.000 Euro müsste ebenfalls 7.500 Euro bezahlen, was aber nur 10 % seines Einkommens entspräche. Ein regressiver Tarifverlauf ergibt sich auch bei einer Kopfsteuer, wie das Bild rechts oben zeigt.

Definition

In der Steuerlehre wird zur Abgrenzung oft zwischen regressiven, proportionalen und progressiven Tarifverläufen unterschieden. Maßgebend dafür ist die Steigung des Durchschnittsteuersatzes in Abhängigkeit von der Bemessungsgrundlage.[1]

Mit und gilt für die Steigung (erste Ableitung)

Deutschland und Österreich

In Deutschland und Österreich gibt es keinen regressiven Einkommensteuertarif. Allerdings führen Beitragsbemessungsgrenzen bei verschiedenen Sozialversicherungsbeiträgen zu einem regressiven Effekt und begünstigen damit die Bezieher höherer Einkommen. Der in Deutschland diskutierte einkommensunabhängige Krankenkassenbeitrag (so genannte Kopfpauschale oder Gesundheitsprämie) würde diesen regressiven Verlauf noch deutlich verstärken.

Schweiz

In der Schweiz ist die degressive (regressive) Besteuerung im Jahr 2006 ins Blickfeld der Öffentlichkeit gerückt, als zuerst der Kanton Schaffhausen und danach der Kanton Obwalden ein Steuergesetz verabschiedete, welches eine degressive Besteuerung vorsah. Das Bundesgericht stellte fest, dass diese Besteuerung gegen die Bundesverfassung verstößt, weil sie das allgemeine Rechtsgleichheitsgebot verletze. Dieses verlange, dass Personen mit mehr Einkommen und Vermögen sowohl absolut als auch im Verhältnis mehr Steuern zahlen müssten (BGE 133 I 206 vom 1. Juni 2007).[3]

Großbritannien und USA

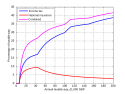

Als regressive Steuer wird in Großbritannien und in den USA oft die payroll tax genannt. Zwar handelt es sich hierbei nicht offiziell um eine Steuer, da die payroll tax als Sozialabgabe (national insurance) entstanden ist. Da diese Abgabe aber einerseits zusammen mit der Einkommensteuer einbehalten wird und andererseits vom Umfang des Aufkommens und der Art der Verwendung her über eine Finanzierung von Sozialleistungen weit hinausgeht, wird sie allgemein als Steuer angesehen. Da die payroll tax mit einem festen Steuersatz auf das Einkommen erhoben wird und nur Arbeitnehmer diese Steuer zahlen, gilt sie als Beispiel für eine regressive Steuer. Die rote Kurve im Bild rechts zeigt zunächst den progressiven Verlauf, der ab dem Knick in diesen regressiven Verlauf wechselt.

Siehe auch

Einzelnachweise

- ↑ a b vgl. Vorlesung Grundlagen der Steuerlehre, Silke Übelmesser, LMU München, SS 2010, Folie 22, abgerufen am 30. Juli 2015

- ↑ vgl. Bedeutung nach Duden: „abnehmend, sich stufenweise oder kontinuierlich vermindernd“

- ↑ a b BGE 133 I 206, Urteil der II. öffentlich-rechtlichen Abteilung vom 1. Juni 2007, abgerufen am 31. Juli 2015

Auf dieser Seite verwendete Medien

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 3.0

Die Grafik zeigt den Verlauf des effektiven Beitragssatzes in der gesetzlichen Sozialversicherung Deutschland im Jahr 2011. Über den Beitragsbemessungsgrenzen liegende Einkommensteile sind nicht mehr beitragspflichtig - der Beitrag in Euro bleibt dann unabhängig von der Einkommenshöhe konstant. Durch die Art der Berechnung des effektiven Beitragssatzes in Prozent (Beitrag geteilt durch Bruttoeinkommen) ist dessen Verlauf fallend (degressiver Tarif).

Autor/Urheber: Splash, Lizenz: CC BY-SA 3.0

Charges to w:UK income tax and w:National Insurance as a percentage of taxable/NICable pay for the tax year 6 April 2010 thru 5 April 2011. This takes account only of straightforward income tax and Class I employee NICs without contracted-out pension contributions.

Made in w:MATLAB and finished with w:Inkscape. See below for MATLAB source.

According to w:HMRC, the tax and National Insurance rates and allowances for 2010/11 are [1]:

- Income tax (per annum)

- Up to personal allowance, 0%: £6, 475pa.

- Basic rate, 20%: First £37, 400pa above personal allowance.

- Higher rate, 40%: £37, 401pa to £150, 000pa above the personal allowance.

- Additional rate, 50%: Everything more than £150, 000pa above the personal allowance.

- National Insurance contributions (per annum)

- Up to primary threshold, 0%: £5, 720pa.

- Up to 'upper earnings limit', 11%: First £38, 168pa above the primary threshold.

- Above 'upper earnings limit', 1%: Everything more than £38, 168pa above the primary threshold.

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 3.0

Verlauf der Durchschnittsatzfunktion bei einer Kopfsteuer (regressiv)