Bestreitbarkeit

Bestreitbarkeit (englisch contestability) bezeichnet in der Mikroökonomie das Maß der Zugänglichkeit eines Marktes (Markteintritt) für einen potenziellen Konkurrenten.

Wenn der neue Konkurrent bei Markteintritt keine versunkenen Kosten und direkt die gleichen Produktionskosten wie der etablierte Anbieter hat, so liegt perfekte Bestreitbarkeit vor. Je höher die versunkenen Kosten und Produktionskostenunterschiede zwischen Etabliertem und potenziellem Konkurrenten, desto geringer ist die Bestreitbarkeit eines Marktes[1].

Die Bestreitbarkeit eines Marktes ist effektiv, um auf Märkten mit einem hohen Maß an Subadditivität die Marktmacht des etablierten Anbieters einzuschränken. Jedoch ist die Theorie bestreitbarer Märkte auch auf Märkte ohne Subadditivität anwendbar[2]. Je stärker die Bestreitbarkeit eines Marktes, umso eher setzt der natürliche Monopolist den Preis derart, dass er die gesamten anfallenden Kosten gerade deckt. Bei perfekter Bestreitbarkeit wird first-best bzw. bei Subadditivität second-best erreicht. Die Aussage der Theorie der bestreitbaren Märkte besteht darin, dass nicht nur die tatsächliche, sondern auch die potenzielle Konkurrenz das Verhalten des Anbieters beeinflusst[1].

Voraussetzungen der Bestreitbarkeit

Damit ein Markt als bestreitbar gilt, müssen zwei wesentliche Voraussetzungen erfüllt sein: Der Markteintritt muss „vollkommen frei“ und der Marktaustritt „kostenlos“ sein. Ein „vollkommen freier“ Markteintritt bedeutet nicht, dass das Unternehmen keine Kosten aufwenden muss, um in einen Markt einzutreten. Mit „vollkommen frei“ ist gemeint, dass das neue Unternehmen beim Markteintritt die gleichen Kosten zu zahlen hat wie der aktuelle Anbieter, d. h. der potentielle Anbieter hat gegenüber dem am Markt etablierten Anbieter keine Kostennachteile hat[3]. Demnach muss für den aktuellen sowie potentielle Anbieter ein gleicher Zugang zu Absatz- bzw. Beschaffungsmärkten, Technologie und/oder in der Fertigungserfahrung (learning-by-doing) herrschen[1].

Mit einem „kostenlosen“ Marktaustritt ist gemeint, dass jedes Unternehmen den Markt verlassen kann und alle Kosten, welche bei Markteintritt entstanden sind, durch Verkauf bzw. Auflösung der Aktiva wieder hereinholt. Es wird somit angenommen, dass ein Unternehmen dieselben Aktiva, welche er für den Markteintritt angeschafft hat, beim Marktaustritt wieder zum Kaufpreis (abzüglich Abschreibungen) veräußern kann. D.h. sämtliche Kosten müssten reversibel sein. Je höher der Anteil an irreversiblen Kosten (versunkene Kosten), desto geringer ist die Bestreitbarkeit des Marktes[3].

Theorie bestreitbarer Märkte (bei perfekter Bestreitbarkeit)

Die Theorie der bestreitbaren (angreifbaren) Märkte geht im Wesentlichen auf die Ökonomen William J. Baumol, John C. Panzar und Robert D. Willig zurück.

Bei der Theorie der bestreitbaren Märkte muss grundsätzlich Bestreitbarkeit vorliegen. Zusätzlich werden noch folgende Annahmen getroffen[3]:

- Es liegen keine Subventionen vor.

- Die Produkte müssen auf jedem Markt homogen sein bzw. die Nachfrager dürfen keine Präferenzen für ein bestimmtes Unternehmen haben

- Der etablierte Anbieter reagiert auf den Marktzutritt des neuen Anbieters nur sehr langsam mit Preissenkung und entsprechender Ausdehnung seiner Angebotsmenge[1].

- Vollständige Informationen bzw. Markttransparenz liegen vor.

Sind diese Annahmen bzw. Bedingungen vollständig erfüllt, so ist ein Monopolist dazu gezwungen, technisch effizient zu produzieren und den Preis so zu setzen, dass gerade noch seine Eigenwirtschaftlichkeit gewährleistet ist bzw. null Gewinn entsteht. Angenommen der Monopolist erwirtschaftet Gewinn, so könnte ein neues Unternehmen in den Markt eintreten, etwas geringere Preise verlangen und dem Monopolisten so die gesamte Nachfrage abgreifen. Der neue Anbieter hätte dadurch einen Gewinn (jedoch einen geringeren als der alte Monopolist) und würde den alten Monopolisten vom Markt verdrängen. Wenn der alte Monopolist als Reaktion auf den Markteintritt jedoch seinen Preis unter das Niveau des neuen Anbieters reduziert, so kann der neue Anbieter einfach aus dem Markt austreten, alle getätigten Kosten durch Verkauf der Aktiva wieder zurückerlangen und die bis zu diesem Zeitpunkt abgegriffenen Gewinne mitnehmen. In beiden Fällen wird der Preis gesenkt[3].

Dasselbe Schema gilt, wenn der etablierte Monopolist zwar null Gewinn erwirtschaftet, aber technisch ineffizient produziert: Entweder würde der etablierte Monopolist seinen Markt an einen neuen Anbieter verlieren oder er würde die technische Ineffizienz korrigieren und dadurch den gleichen Preis anbieten können wie der neue Anbieter, welcher dann wieder kostenlos aus dem Markt austreten kann. In beiden Fällen ist die Ineffizienz beseitigt[3].

Demnach lässt sich festhalten, dass es auf einem perfekt bestreitbaren Markt einem Monopolisten nicht möglich ist, Gewinn zu erwirtschaften oder zu höheren als den minimalen Kosten zu produzieren – auch nicht für einen kurzen Zeitraum. Es würde sofort der Markteintritt eines neuen Anbieters folgen, welcher dann zu einem niedrigeren Preis über einen bestimmten Zeitraum hinweg Gewinn abschöpfen kann, bis der alte Monopolist Anpassungen vornimmt. Sobald dann ein Preiswettkampf beginnt, kann der neue Anbieter ohne Kosten aus dem Markt austreten. William J. Baumol beschreibt diese Strategie als „hit-and-run“ Markteintritt. Da sich der etablierte Monopolist über diese Problematik im Klaren ist, wird er potentiellen neuen Anbietern keinen Anreiz bieten, in den Markt einzuströmen, und somit direkt technisch effizient produzieren und die Preise so setzen, dass null Gewinn entsteht – so wirkt alleine die Drohung von potentiellen Markteintritten auf den Marktinhaber disziplinierend[3].

Das first-best Optimum wird im Falle eines natürlichen Monopols auf bestreitbaren Märkten nicht erreicht, denn ein Preis, der den Grenzkosten entspricht, würde zu Verlusten führen. Jedoch wird bei einem natürlichen Einprodukt-Monopol mit perfekter Bestreitbarkeit das second-best Optimum erreicht. Bei einem natürlichen Mehrprodukt-Monopol müssen Ramsey-Preise nicht notwendigerweise erzielt werden (wie später beschrieben), sodass hier second-best nicht zwangsläufig erfüllt wird[3].

Zahlenbeispiel

Ein Monopolist produziert ein homogenes Gut. Er sieht sich der Nachfrage ( = Preis) gegenüber. Seine Fixkosten () betragen . Der Monopolist hat einfachheitshalber keine variablen Kosten. Der Monopolist möchte seinen Gewinn () maximieren: . Ein Maximum liegt vor, wenn die erste Ableitung des Gewinns Null und die zweite kleiner als Null ist.

Der Markt ist dabei angreifbar, da es für ein anderes Unternehmen lohnend ist, in den Markt einzutreten, den Monopolisten zu unterbieten und positive Gewinne zu erwirtschaften. Damit der Markt nicht angreifbar wird, setzt der Monopolist den Preis, bei dem er Null-Gewinne macht.

- .

Theorie bestreitbarer Märkte bei begrenzter Bestreitbarkeit

Falls ein neuer Anbieter bei Markteintritt mit einer schnellen Reaktion des Etablierten und mit hohen versunkenen Kosten rechnen muss, so könnte der Markteintritt zu ruinösem Wettbewerb führen, d. h. zu Wettbewerb mit nicht-kostendeckenden Preisen. Um diesen Sachverhalt nachvollziehen zu können, ist es notwendig, die Untergrenze für den Preis des etablierten Monopolisten zu betrachten: Er wird den Preis bis auf seine reversiblen Durchschnittskosten reduzieren, um den neuen Anbieter aus dem Markt zu drängen. Der neue Anbieter wird ebenfalls die Opportunitätskosten für die irreversiblen Kostenbestandteile (= versunkene Kosten bei Marktaustritt) gleich null ansetzten und somit nur anhand der reversiblen Kostenbestandteilen seinen Preis bestimmen. Beide vernachlässigen demnach die irreversiblen Kosten. Da die irreversiblen Kosten ebenfalls zu den Gesamtkosten zählen, sind die reversiblen Grenz- und Durchschnittskosten immer niedriger als die Gesamtkosten. Senken die Anbieter demnach ihre Preise auf die reversiblen Kosten ab, ist der Wettbewerb ruinös bzw. nicht mehr kostendeckend[1].

So ein Verhalten ist besonders dann nachvollziehbar, wenn sich die Aktiva, welche irreversible Kosten verursachen/darstellen, amortisiert haben (d. h. es müssen keine Abschreibungen mehr verdient werden) und noch eine Zeit lang genutzt werden können, was beim etablierten Anbieter üblicherweise der Fall ist. Wenn diese Aktiva jedoch zu einem erheblichen Teil durch Fremdkapital finanziert sind, was üblicherweise beim neuen Anbieter der Fall ist, dann müssen noch Zins- und Tilgungszahlungen erbracht werden, was es kaum möglich macht, die irreversiblen Kosten zu vernachlässigen. Die hohen versunkenen Kosten bei Marktaustritt sowie die Wahrscheinlichkeit auf ruinöses Preissetzungsverhalten des etablierten Anbieters werden einen Konkurrenten wohl vom Markteintritt abschrecken. Besonders in Anbetracht dessen, dass vor dem Markteintritt sämtliche Aufwendungen für den (potentiellen) Konkurrenten reversible Kosten sind. Vor dem Markteintritt muss er deshalb seine Preiskalkulation an den insgesamt anfallenden Durchschnittskosten (reversible + irreversible Kosten) orientieren. Wenn er die Preissenkung des Etablierten auf reversible Kosten antizipiert, wird er nicht in den Markt eintreten, da er nach Markteintritt die irreversiblen Kosten aufgrund der Preissenkung nicht mehr erwirtschaften kann[1].

Kritik an der Theorie der bestreitbaren Märkte

Wie die Ökonomen Marius Schwartz und Robert Reynolds beschreiben, basiert die Stärke von hit-and-run Eintritten (genauer: die Angst vor solchen Eintritten) auf der Annahme, dass ein neuer Anbieter einem Markt beitreten kann und Gewinne erwirtschaftet, noch bevor der Etablierte seine Preise verringern kann. In den meisten Fällen wäre es jedoch viel schneller und einfacher für den etablierten Anbieter möglich, seine Preise zu reduzieren, als dass ein neues Unternehmen die notwendige Ausrüstung und Produktionsanlagen kauft, Beschäftigte einstellt und Konsumenten auf die neu angebotenen Produkte aufmerksam macht. Bei diesen Gegebenheiten könnte der etablierte Monopolist auf unbestimmte Zeit den Preis über dem null-Gewinn Niveau halten. Wenn der Etablierte nun beobachtet, dass ein neues Unternehmen in seinen Markt eintreten möchte, so kann er einfach seine Preise senken, ehe der neue Konkurrent überhaupt seine Produkte anbietet. Da der potentiell neue Anbieter weiß, dass der Monopolist so handeln würde, wird er gar nicht erst in den Markt eintreten, selbst wenn der etablierte Monopolist Gewinne erwirtschaftet und/oder technisch ineffizient produziert[3].

Es gibt zwei Möglichkeiten, wie die Theorie der bestreitbaren Märkte diesem Argument trotzen kann[3]:

- Der neue Anbieter kann vor seinem Markteintritt mit den Kunden langfristige Verträge schließen. Diese Verträge würden die Kunden dazu verpflichten, nicht mehr vom etablierten Monopolisten zu kaufen, sondern nur noch vom neuen Anbieter (zumindest bis zum Auslaufen der Verträge). Falls der neue Anbieter dabei einen geringeren Preis fordert als der Etablierte, werden die Kunden den Vertrag unterzeichnen, selbst wenn sie wissen, dass der Etablierte als Reaktion auf den Markteintritt seine Preise senken wird. Sobald die Verträge nämlich auslaufen, würde der etablierte Monopolist seine Preise wieder erhöhen. Der potentiell neue Anbieter sammelt zunächst unterzeichnete Kundenverträge, ehe er in den Markt eintritt – erst, wenn er anhand der unterzeichneten Verträge Gewissheit hat, dass ein Markteintritt gewinnträchtig ist, wird er sein Geschäft aufziehen. D.h. die Kunden wissen, dass nur durch das Unterzeichnen der Verträge der neue Anbieter am Markt erscheint und dadurch dem etablierten Monopolisten durch Wettbewerb der Preis gedrückt wird. Die einzige Hoffnung der Kunden auf langfristig geringere Preise besteht demnach darin, den Vertrag beim neuen Anbieter zu unterzeichnen. Wenn der Etablierte wahrnimmt, dass ein neuer Anbieter mit Kunden Verträge schließt, so könnte er versuchen, mit den Kunden ebenfalls Verträge zu schließen – zum gleichen Preis des potentiell neuen Anbieters oder gar günstiger. Sollte diese Abwehrmaßnahme erfolgreich den Neueintritt verhindern, so wird langfristig dennoch der Preis geringer sein, bis die Verträge des Etablierten mit den günstigen Preisen auslaufen.

- Der Regulierer kann vom etablierten Monopolisten verlangen, dass dieser als Reaktion auf einen Markteintritt seine Preise nicht senken darf. Wenn der Etablierte weiß, dass jedes Preisniveau beibehalten werden muss (auch bei einem Neueintritt), so wird er niedrige Preise wählen, welche einen Eintritt unattraktiv machen. D.h. er würde null Gewinn erzielen und technisch effizient anbieten.

Zudem sind die Annahmen kritisch zu sehen, dass es keine Markteintrittsbarrieren gibt, was in der Realität kaum der Fall ist, und dass die Ersetzung des Marktinhabers vollkommen ist, was unbeschränkte Kapazitäten voraussetzt.

Allokative Probleme bei freiem Markteintritt und Bestreitbarkeit

Die Theorie der bestreitbaren Märkte legt nahe, dass der Regulierer freie Markteintritte gestatten sollte. Dabei ist es nicht notwendig, dass der Regulierer Kosten, Nachfrage und Preise des Etablierten genau überblicken kann. Vielmehr müsste er lediglich sicherstellen, dass die Bedingungen der Bestreitbarkeit bestmöglich erfüllt werden, und so würden sich dann, wenn Bestreitbarkeit herrscht, die optimalen Preise automatisch einstellen[3].

Jedoch kann es sein, dass die Gewährung von Markteintritten in einigen Situationen Probleme verursacht und zwar in besonderem Maße, wenn die Bedingungen für Bestreitbarkeit voll erfüllt sind. Es könnte dazu führen, dass ein allokativ optimales Gleichgewicht nie erreicht wird. Um dieses Problem zu veranschaulichen, muss der Begriff der sog. „nachhaltigen Preise“ erklärt werden. Ein Preis gilt dann als „nachhaltig“, wenn unter den Bedingungen der Bestreitbarkeit ein Monopolist mindestens null Gewinn erwirtschaftet und kein neues Unternehmen sich dazu entscheidet, in den Markt einzutreten. D.h. mit den gewählten Preisen bleibt die Anzahl an Unternehmen an einem Markt über einen ausgedehnten Zeitraum hinweg unverändert. Der Gewinn muss mindestens null sein, da bei einem negativen Gewinn der Monopolist ausscheiden würde und sich dadurch die Zahl der Unternehmen am Markt verändert[3].

Wenn ein Monopolist null Gewinne erzielt und technisch effizient produziert, bedeutet es nicht, dass die Preise automatisch nachhaltig sind. Folgendes Beispiel soll dieses Phänomen verdeutlichen: Angenommen es herrschen Skaleneffekte bei der Produktion von zwei Gütern, sodass ein Unternehmen beide Güter kostengünstiger herstellen kann als zwei Unternehmen. Die Nachfrage für jedes Gut ist bei 1.000 Einheiten fixiert (die Annahme über eine fixe Nachfrage ist nicht essentiell, sie macht lediglich das Beispiel verständlicher). Weiter sei angenommen, die Güter werden durch einen Monopolisten hergestellt, welcher technisch effizient produziert und die Preise so setzt, dass sein Gewinn bei null liegt. Der Monopolist hat für die Bereitstellung beider Güter Produktionskosten von 50.000 €. Sollten die Güter getrennt voneinander in zwei Unternehmen hergestellt werden, so betrügen die Produktionskosten eines Gutes 30.000 €, insgesamt also 60.000 €. Der Monopolist setzt nun den Preis für Gut A auf 35 € und für Gut B auf 15 €. Er macht demnach, wie oben erwähnt, null Gewinn, denn die Umsätze entsprechen genau den Kosten[3].

Bei diesen Gegebenheiten könnte nun ein neues Unternehmen in den Markt eintreten, nur Gut A herstellen und dafür 34 € verlangen. Die gesamte Nachfrage für Gut A, welche bisher dem etablierten Monopolisten zukam, würde nun aufgrund des niedrigeren Preises vom neuen Anbieter bedient werden und er könnte Umsätze in Höhe von 34.000 € erzielen. Die Produktionskosten des neuen Anbieters betragen, wie erwähnt, 30.000 €, sodass ein Gewinn von 4.000 € besteht. Somit lässt sich erkennen, dass auch wenn der etablierte Monopolist technisch effizient produziert und null Gewinn erzielt, Anreize für einen neuen Anbieter bestehen können, in den Markt einzutreten[3].

Das Problem ist, dass die Preise des Monopolisten nicht nachhaltig sind. Würde der Monopolist die Preise so setzen, dass in keinem Markt mehr als 30.000 € Umsatz generiert werden kann (bspw. 28 € für Gut A und 22 € für Gut B) so könnte kein neuer Anbieter nur eines der Güter zu kostendeckenden Preisen anbieten – Nachhaltigkeit würde bestehen und gleichzeitig wäre der Gewinn bei null[3].

Es stellt sich nun die wichtige Frage, ob es für einen natürlichen Monopolisten in jeder Situation möglich ist, nachhaltige Preise zu setzen. Untersuchungen von Elizabeth E. Bailey, William J. Baumol, Robert D. Willig und William W. Sharkey ergaben, dass es möglich ist, dass für ein Monopol keine nachhaltigen Preise bestehen, wie in den folgenden zwei Beispielen beschrieben wird[3].

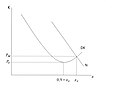

Beispiel 1: Angenommen bei einem natürlichen Monopolisten liegen für 90 % der Marktnachfrage Skaleneffekte vor und dann treten für die verbliebenen 10 % Nachfrage negative Skaleneffekte ein, wie in Abbildung 1 dargestellt. Trotz der negativen Skaleneffekte für einen Teil der Nachfrage ist es dennoch kosteneffizienter, dass ein Unternehmen die gesamte Marktnachfrage bedient, als zwei oder mehr Unternehmen. Der einzige Preis, der für den etablierten Monopolisten zu null Gewinn führt, ist , welcher als Schnittpunkt zwischen Durchschnittskostenfunktion und Marktnachfrage definiert ist. Es könnte jedoch ein neuer Anbieter in den Markt eintreten, einen günstigeren Preis verlangen (einen Preis zwischen und ), 90 % der Marktnachfrage abgreifen und die übrigen (kostenintensiveren) 10 % dem etablierten Monopolisten lassen. Da die durchschnittlichen Kosten bei der Herstellung von 90 % der Marktnachfrage betragen, würde der neue Anbieter bei jedem beliebigen Preis zwischen und einen Gewinn erwirtschaften. Es lässt sich demnach erkennen, dass geringere Durchschnittskosten anfallen, falls nur ein Teil des Marktes beliefert wird, als wenn der ganze Markt beliefert wird und so kann der neue Anbieter den etablierten Monopolisten unterbieten[3]. Antizipiert der Monopolist die Möglichkeit durch Markteintritte verdrängt zu werden, dann wird er die Ausbringungsmenge auf das Minimum der Durchschnittskosten reduzieren und somit nur einen Teil der gesamten Nachfrage decken, d. h. es würde eine Unterversorgung am Markt herrschen[1]. Das gleiche Problem kann auch, wie der Ökonom Edward Zajac zeigt, in einer Mehrprodukt-Situation auftreten. Angenommen drei Dienste werden angeboten, bei welchen jeweils die Nachfranage fix bei 1.000 Einheiten liegt. Jeder Dienst könnte von einem einzelnen Unternehmen für 30.000 € erbracht werden. Bei drei Anbietern wären die Gesamtkosten demnach bei 90.000 €. Angenommen es bestehen Verbundeffekte, sodass wenn zwei beliebige der drei Dienste in einem Unternehmen erbracht werden, Kosten von 48.000 € anfallen. Die Gesamtkosten wären in diesem Fall 78.000 € (zwei Dienste werden in einem Unternehmen erbracht = 48.000 € und ein Dienst in einem zweiten Unternehmen = 30.000 €; 48.000 € + 30.000 € = 78.000 €). Wenn alle drei Dienste in einem Unternehmen erbracht werden, so fallen Gesamtkosten von 75.000 € an. Es besteht demnach ein natürliches Monopol, da es günstiger ist, alle drei Dienste in einem Unternehmen anzubieten als mit mehreren. Dennoch gibt es keine nachhaltigen Preise, die ein Monopolist erheben könnte. Angenommen der Monopolist setzt den Preis für jeden der drei Dienste auf 25 € und erhält dadurch insgesamt 75.000 € Umsatz (= null Gewinn). Ein neuer Anbieter könnte nun in den Markt eintreten und zwei Dienste (Dienst A & Dienst B) zu 24,5 € anbieten. Da dieser Preis günstiger ist, würden die Nachfrager Dienst A und B vom neuen Anbieter beziehen und dem Unternehmen einen Umsatz von 49.000 € einbringen. Abzüglich der Herstellkosten von 48.000 € verbliebe dem neuen Anbieter ein Gewinn von 1.000 €. Der ursprüngliche Monopolist hätte nur noch übrig, Dienst C anzubieten. Der Monopolist könnte nun Dienst A und B für 24 € anbieten, so würde es sich für den neuen Anbieter nicht lohnen, in den Markt einzutreten, denn wenn er die 24 € pro Dienst unterbietet, könnte er seine Kosten von 48.000 € nicht mehr decken. Jedoch müsste der Monopolist, wenn er A und B für 24 € anbietet, für Dienst C 27 € verlangen, um seine Gesamtkosten von 75.000 € zu decken. Bei dieser Preiskombination könnte jetzt jedoch ein neuer Anbieter Dienst A für 23.5 € und Dienst C für 26.5 € anbieten und Umsätze in Höhe von 50,000 € generieren (d. h. 23,500 € für Dienst A und 26.500 € für Dienst C). Bei Kosten von 48.000 € betrüge der Gewinn demnach 2.000 €. Egal welche Preiskombination der Monopolist setzt, es würde immer das gleiche Problem entstehen: Ein neuer Anbieter wäre in der Lage, zwei der drei Dienste zu günstigeren Preisen anzubieten und dadurch Gewinn zu erzielen. Beispiel 1 zeigt demnach, dass es in ganz speziellen Einprodukt- und Mehrprodukt-Situationen möglich ist, dass für ein natürliches Monopol keine nachhaltigen Preise existieren, wobei technisch effizient hergestellt wird und null Gewinn erwirtschaftet wird. Diese Erkenntnis hat wesentliche Implikationen, denn der Regulierer kann sich ohne Wissen über Kosten und Nachfrage eines Monopolisten nicht sicher sein, ob Markteintritte durch neue Anbieter ein Zeichen dafür sind, dass der Monopolist zu hohe Preise verlangt hat. Demnach ist es möglich, dass durch Markteintritte bzw. der Angst vor Markeintritten ein Optimum mit einem Unternehmen, das aus Kostenperspektive wünschenswert wäre, nicht zustande kommt[3].

Beispiel 2: In Beispiel 1 wurde gezeigt, dass es für einen natürlichen Mehrprodukt-Monopolisten möglich ist, dass keine nachhaltigen Preise existieren. In Beispiel 2 soll gezeigt werden, dass bei einem natürlichen Mehrprodukt-Monopolisten nachhaltige Preise existieren können, diese aber nicht die second-best Ramsey-Preise sein müssen. Gerald R. Faulhaber und William W. Sharkey demonstrieren diesen Sachverhalt anhand eines Beispiels. Angenommen es gibt zwei Güter, A und B. Die Nachfrage nach Gut A ist fix bei 1.000, die Nachfrage für Gut B ist preiselastisch und wird durch folgende Funktion beschrieben: Q = 1280 – 10P. Wenn nur Gut A durch ein Unternehmen alleine hergestellt wird, dann fallen bei dem Unternehmen fixe Kosten in Höhe von 20.000 € und konstante Grenzkosten in Höhe von 2 € an. Bei Gut B entstehen, wenn es einzeln hergestellt wird, Fixkosten in Höhe von 30.000 € und Grenzkosten von 3 €. Wenn beide Güter in einem Unternehmen hergestellt werden, so sind Skaleneffekte gegeben und die Fixkosten reduzieren sich auf 40.000 €, was eine Ersparnis von 10.000 € bedeutet im Vergleich zu den summierten Fixkosten einer getrennten Produktion beider Güter von 50.000 € (20.000 € für Gut A und 30.000 € für Gut B). Die Grenzkosten der gemeinsamen Produktion sind die gleichen wie bei separater Produktion: 2 € für Gut A und 3 € für Gut B. Sollte der Monopolist für Gut A 17 € und für Gut B 28 € verlangen, würde er einen Umsatz von 17.000 € für Gut A und 28.000 € für Gut B erhalten und somit einen Gesamtumsatz von 45.000 € erzielen. Die Fixkosten des Unternehmens liegen bei 40.000 €, plus den Variablenkosten von 2.000 € für Gut A und 3.000 € für Gut B ergeben sich Gesamtkosten von 45.000 €. Der Gewinn des Monopolisten ist also bei null. Da die Umsätze bei jedem Produkt geringer sind als die Fixkosten, wenn man sie getrennt voneinander produzieren würde, kann kein neuer Anbieter die Güter zu einem geringeren Preis anbieten und Gewinn machen – die Preise sind also nachhaltig. Bei diesen Preisen handelt es sich jedoch nicht um die second-best Ramsey-Preise. Da die Nachfrage für Gut A vollkommen unelastisch ist (fix bei 1.000 Einheiten) und die Nachfrage für Gut B eher elastisch ist, würde die Ramsey-Regel vorschreiben, dass Gut B zu Grenzkosten angeboten wird und der Preis für Gut A ausreichend hoch angesetzt wird, um Eigenwirtschaftlichkeit zu erreichen. D.h. die gesamten Fixkosten für beide Güter werden auf Gut A überwälzt. Die Ramsey-Preise wären demnach 42 € für Gut A und 3 € für Gut B. Bei diesen Preisen wäre es einem neuen Anbieter möglich, in den Markt einzutreten und nur Gut A zu bspw. 40 € anzubieten. Der neue Anbieter würde einen Umsatz von 40.000 € erzielen und die Kosten wären bei 22.000 € (Fixkosten = 20.000 € + variable Kosten = 2.000 €), womit sich ein Gewinn von 18.000 € ergibt. Somit lässt sich erkennen, dass in dieser Situation zwar nachhaltige Preise existieren, die Ramsey-Preise dies jedoch nicht sind. In dieser Situation würden freie Markteintritte eine wohlfahrtsoptimale Ramsey-Preissetzung verhindern. Um hier Ramsey-Preise zu erreichen, müsste der Regulierer freie Markteintritte verbieten. Ramsey-Preise müssen nicht nachhaltig sein – sie können es aber durchaus in bestimmten Situationen sein. Ob Ramsey-Preise nachhaltig sind oder nicht, hängt von den Kosten und der Nachfrage eines Unternehmens ab. Selbst wenn die wohlfahrtsoptimalen Ramsey-Preise nachhaltig sind, ist es ungewiss, ob der Monopolist die Ramsey-Preise setzt, um potentielle neue Anbieter vom Markteintritt abzuhalten. Denn neben Ramsey-Preisen können auch andere Preiskombinationen nachhaltig sein und möglicherweise (im Gegensatz zu den Ramsey-Preisen) dem Monopolisten Gewinn ermöglichen[3].

Die aufgeführten Situationen, in welchen freier Marktzutritt ein optimales Gleichgewicht verhindert, sind in der Praxis jedoch äußerst selten. Markzugangsbeschränkungen stellen schwere Eingriffe in den Marktmechanismus dar, sodass sie nur bei eklatantem Marktversagen eingesetzt werden sollten. Durch das völlige Ausschalten des Konkurrenzdrucks würde eine wesentliche Kraft zur Disziplinierung des Monopolisten eliminiert werden, wodurch als Folge dieser Maßnahme Ausbeutungsspielräume entstünden. So ist es in der Realität öfter der Fall, dass mit Marktzugangsbeschränkungen auch häufig Preisregulierungen einhergehen[1].

Künstliche Bestreitbarkeit mithilfe des Demsetz-Wettbewerbs

Besteht auf einem Markt unzureichende Bestreitbarkeit, sodass der Monopolist nicht durch potentielle Konkurrenz diszipliniert wird, bietet sich die Möglichkeit eines Demsetz-Wettbewerbs. Die Idee ist simpel: der Regulierer vergibt das exklusive Recht, in dem Markt tätig zu sein und schützt dadurch das natürliche Monopol. Dieses Recht wird allerdings versteigert. Den Zuschlag erhält der Anbieter, welcher das Produkt zu den geringsten Kosten anbieten kann. Wenn eine hinreichend große Zahl von Teilnehmern an dieser Versteigerung teilnimmt, Anbieter sich nicht absprechen können und alle Anbieter über die gleiche Technologie verfügen, dann wird das Ergebnis darin bestehen, dass sich die Anbieter auf den Durchschnittskostenpreis herunterkonkurrieren. Falls ein Bieter einen höheren Preis bietet, dann ist er in derselben Situation wie ein Monopolist bei perfekter Bestreitbarkeit – Konkurrenten können ihn unterbieten. Nur wer die Preise auf Höhe der Durchschnittskosten ansetzt, kann sicher sein, nicht unterboten zu werden[2].

Beispiele könnten sein, dass eine Gemeinde das Recht, die Müllabfuhr zu betreiben, versteigert. Oder dass das Recht, ein staatlich bereitgestelltes Netz zu betreiben bzw. zu nutzen, versteigert wird. Das Schienennetz der Bahn AG könnte im Besitz des Staates bleiben, während der Personenverkehr durch private Anbieter betrieben wird, denen die Schienen gegen eine Gebühr zur Verfügung stehen[2].

Die Demsetz-Versteigerung hat aber Schwachstellen. Angenommen ein Sieger wurde im Rahmen der Versteigerung ermittelt. Der Regulierer muss nun mit dem erfolgreichen Bieter einen Vertrag aufsetzen, in welchem Rechte und Pflichten des Monopolisten festgelegt werden. Es muss also genau festgelegt werden, welche Leistungen, in welcher Qualität und zu welchem Preis erbracht werden müssen. Nachdem der Vertrag geschlossen wurde, hat der Monopolist keine Möglichkeit, den Preis zu ändern. Er könnte jedoch die Kosten der Leistungserstellung reduzieren, indem er die Qualität verschlechtert. Er wird damit Erfolg haben, wenn der Regulierer ihn aufgrund der bestehenden Informationsasymmetrie nicht völlig überwachen kann. Der Regulierer könnte demnach nicht beurteilen, ob eine Qualitätsverschlechterung auf mangelnden Anstrengungen des Monopolisten beruht oder auf allgemeine Umwelteinflüssen, d. h. allen Dingen, die außerhalb des Einfluss- und Verantwortungsbereichs des Anbieters liegen. Hier ist zwischen Regulierer und Monopolist ein Principal-Agent-Problem gegeben. Auch der künstlich initiierte Wettbewerb kann somit nicht immer zu befriedigenden Resultaten führen[2].

Spieltheoretische Betrachtung

Bestreitbarkeit lässt sich auch als soziales Dilemma auffassen: Betrachtet man zwei Unternehmen, die jeweils vor der Wahl stehen, ob sie in den Markt eintreten oder nicht, so kann ein alleiniger Markteintritt zu einem hohen Gewinn führen. Ein Nichteintritt hingegen führt zwar zu keinen Kosten, jedoch auch zu keinen Gewinnen. Problematischer ist die Situation, wenn beide Akteure sich für einen Markteintritt entscheiden. Dann nämlich kann keines der Unternehmen mit einem Monopolgewinn, stattdessen mit versunkenen Kosten rechnen.

Befürworter der Theorie bestreitbarer Märkte

Die Theorie bestreitbarer Märkte diente als eine wettbewerbspolitische Doktrin der britischen Ministerpräsidentin Margaret Thatcher. Sie postuliert, dass der freie Marktzutritt ausreiche, damit Monopolisten zu Durchschnittskosten statt zu Monopolpreisen anböten und es damit zu einer optimalen Allokation der Ressourcen kommen würde. Deshalb genüge die Bestreitbarkeit des Marktes.

Einzelnachweise

- ↑ a b c d e f g h Michael Fritsch: Marktversagen und Wirtschaftspolitik. 8. Auflage. Vahlen, München 2011, ISBN 978-3-8006-3807-9, S. 182, 183, 184, 190, 191, 192, 196.

- ↑ a b c d Joachim Weimann: Wirtschaftspolitik, Allokation und kollektive Entscheidungen. 3. Auflage. Springer, Magdeburg 2003, ISBN 3-540-01273-7, S. 334.

- ↑ a b c d e f g h i j k l m n o p q r Kenneth E. Train: Optimal Regulation, The Economic Theory of Natural Monopoly. 1. Auflage. The MIT Press, London 1991, ISBN 0-262-20084-8, S. 303–315.

Literatur

- Baumol, William J., John C. Panzar und Robert D. Willig: Contestable Markets and the Theory of Industry Structure. Saunders College Publishing/Harcourt Brace, 1982, ISBN 0-15-513910-X.