Altersentlastungsbetrag

Ein Altersentlastungsbetrag ist ein Steuerfreibetrag, der einem Steuerpflichtigen gewährt wird, wenn er vor dem Beginn des Kalenderjahres, für das das zu versteuernde Einkommen ermittelt wird, das 64. Lebensjahr vollendet hat. Gesetzliche Grundlage ist § 24a EStG.

Sinn und Zweck

Der Gesetzgeber hat den Altersentlastungsbetrag eingeführt, um eine gerechte Besteuerung im Alter zu gewährleisten. Im Gegensatz zu Leibrenten, die nur mit dem Ertragsanteil besteuert werden, sowie Beamtenpensionen, von denen ein Versorgungsfreibetrag abgezogen wird, würden Arbeitnehmer, die nach Vollendung des 64. Lebensjahres Arbeitslohn beziehen, benachteiligt.

Nach dem Inkrafttreten des Alterseinkünftegesetzes verringert sich der Altersentlastungsbetrag ab 2005 jährlich.

Für Steuerpflichtige, die im Jahre 2019 das 64. Lebensjahr vollendet haben, beträgt der Altersentlastungsbetrag 16,0 %, maximal 760 Euro und kommt erstmals im Jahre 2020 zur Anwendung.

Wer nach dem 1. Januar 1993 (zunächst war 1975 vorgesehen) geboren wurde, wird gar keinen Altersentlastungsbetrag mehr haben.

Höhe der Entlastung

Bemessungsgrundlage:

- Bruttoarbeitslohn (Bruttobetrag der Einkünfte aus nichtselbständiger Arbeit ohne Pensionen)

zuzüglich

- der positiven Summe der Nicht-Arbeitseinkünfte

- ohne Leibrenten (§ 22 Nr. 1 Satz 3 EStG)

Ist die Summe der übrigen Einkünfte negativ, erfolgt keine Addition zum Bruttoarbeitslohn.

Bei einer Zusammenveranlagung ist der Anspruch auf den Altersentlastungsbetrag bei jedem Partner gesondert zu prüfen; es erfolgt keine Verdoppelung des Freibetrags.

Der Altersentlastungsbetrag wird bei der Steuerveranlagung von der Finanzverwaltung automatisch berücksichtigt.

Tabelle der Prozentsätze und Höchstbeträge

Die maßgebenden Prozentsätze und Höchstbeträge für den Altersentlastungsbetrag sind abhängig vom Kalenderjahr, das auf die Vollendung des 64. Lebensjahres folgt, und bleiben dann lebenslang festgeschrieben. Welche Werte zum Ansatz kommen, zeigt die Tabelle in § 24a EStG.

Beispiel

Ein Steuerpflichtiger vollendete 2013 das 64. Lebensjahr. In einem Folgejahr erzielt er diese Einkünfte: Arbeitslohn in Höhe von 14.000 Euro (davon 6.000 Euro Versorgungsbezüge), Einkünfte aus selbständiger Arbeit in Höhe von 500 Euro und einen Verlust aus Vermietung und Verpachtung in Höhe von 1.500 Euro. Der Altersentlastungsbetrag beträgt 25,6 % des Arbeitslohnes (14.000 Euro abzüglich 6.000 Euro Versorgungsbezüge = 8.000 Euro) das sind 2.048 Euro, höchstens jedoch 1.216 Euro. Die Einkünfte aus selbständiger Arbeit und aus Vermietung und Verpachtung werden nicht berücksichtigt, weil der Saldo negativ ist (−1500 € + 500 € = −1000 €).

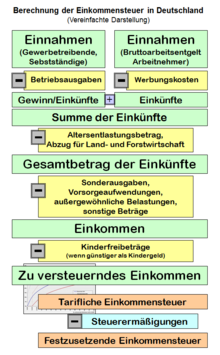

Auf dieser Seite verwendete Medien

Autor/Urheber: Udo Brechtel, Lizenz: CC BY-SA 3.0

Das Einkommensteuerrecht in Deutschland unterscheidet zwischen Einnahmen, Einkünften, Einkommen und zu versteuerndem Einkommen.